Temettüye Dair Temel Noktalar

Uzun vadeli yatırım açısından temettü çok önemli bir konu olmakla birlikte tek başına yeterli bir kriter değildir. Bu nedenle, uzun vadeli yatırım açısından “Ben bu şirkete ortak olmalımıyım?” sorusuna yanıt arayarak seçici olunmalı…

Temettüye dair temel noktalar-1

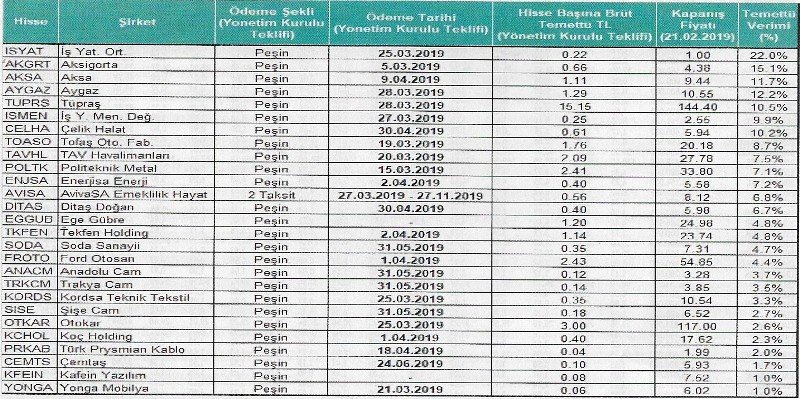

12 aylık finansal sonuçların genellikle mart ayının ilk yarısında tamamlanması nedeniyle yatırımcılar açısından mart-nisan ayları genellikle temettüye odaklanılan dönemler olmakta. Şubat ayının son haftasına başlarken, yeri geldikçe zaman zaman değindiğimiz temettü konusuna ilişkin temel konuları toplu bir şekilde ele alacak ve şu ana kadar açıklanan temettü takvimini toplu bir şekilde paylaşacağız. İlgili tablodaki veriler şirketlerinin yönetim kurullarının teklifleri olup, temettü dağıtılıp dağıtılmayacağı yapılacak genel kurullarda karara bağlanacaktır.

Hisse senedi yatırımında hisse fiyatlarının yükselmesinden elde edilen sermaye kazancının yanı sıra temettü geliri de en önemli unsurlardan biri. Kitabi tanımlamayla, temettü, bir diğer adıyla kâr payı bir şirketin yıllık faaliyeti süresince elde ettiği net dönem kârı üzerinden (yasal karşılıklar çıkarıldıktan sonraki dağıtılabilir kâr), şirket ortaklarının pay alma hakkıdır. Bir şirketin ödenmiş sermayesi kadar hissesi bulunmakta ve özel durumlar (imtiyazlı pay vs.) haricinde sahip olunan her bir adet hisse başına tüm hissedarların dağıtılabilir kâr üzerinde eşit şekilde hakkı bulunmaktadır. Yani, herhangi bir hissedar sahip olduğu hisseler ölçüsünde toplam dağıtılabilir kârdan pay alabilmekte buna da temettü (kâr payı) denilmektedir.

Örneğin, 100.000 TL ödenmiş sermayeli A şirketinin (yani 100.000 adet toplam şirket hissesi bulunmakta) yüzde 10 oranında ortağı olduğumuzu (yani toplam hisselerden 10.000 tanesi bize ait), şirketin de 2018 sonunda elde ettiği dağıtılabilir kârının 10.000 TL olduğunu varsayalım. Ortaklık oranımız yüzde 10 olduğu için alacağımız temettü tutarı 10.000 * yüzde 10 = 1.000 TL olacaktır. Zaman zaman “Pay (Hisse) Başına Temettü” kavramı da kullanılabilmektedir. Aynı, örnek-üzerinden devam edecek olursak; Toplam 10.000 TL dağıtılabilir kârı olan bir şirketin hisse başına dağıtılabilir kârı 10.000 / 100.000 = 0.1 TL olacaktır. Yani, tüm ortaklar ellerindeki her bir hisse için 0.1 TL temettü alacaklardır. Elimizde 10.000 adet şirket hissesi bulunması durumunda alacağımız temettü de 0.1 * 10.000 = 1.000 TL olacaktır.

KÂR DAĞITIMI NASIL YAPILIR?

Kar payı dağıtımı nakit olarak ya da bedelsiz sermaye artırımına dahil edilerek karşılığında yeni hisse olarak dağıtılabilir. Dağıtıma ilişkin süreç ana hatlarıyla şöyledir: Yılsonu finansal tablolarının yayınlanmasıyla, şirketin dağıtabilecek kârının olup olmadığı görülür. Yılın kârla kapanması durumunda (bazı durumlarda geçmiş yıl kârları, tek seferlik önemli gelirler vs. etkenler de belirleyici olabilir), finansal sonuçların yayınlanmasından bir süre sonra şirket yönetim kurulu tarafından dağıtılabilir kârın ne şekilde değerlendirileceğine yönelik bir teklif yapılır (Açıklama Kamu Aydınlatma Platformu’nda yayınlanır). Yönetim Kurulu’nun kâr payına ilişkin teklif yapılacak Genel Kurul’da görüşülerek karara bağlanır. Kâr payı dağıtımı nakden ya da hisse olarak karar verilen tarihte peşin ya da taksitli olarak ödenir.

TEMETTÜ ÖDENDİĞİNDE NE DEĞİŞİR?

Temettü konusunda sıklıkla görülen yanlış algılamalardan biri de nakit temettü ödemesinin sanki toplam portföyümüzün büyüklüğü artıran bir bonus gibi değerlendirilmesidir. Ancak, kısa vadede toplam portföy büyüklüğünde anlamlı bir değişiklik meydana gelmemektedir. Bu konuya ilişkin yapılan teknik ayarlamayı da bir örnekle açıklamaya çalışalım:

Payları borsada 10 TL’den işlem gören ABCDE hissesinden portföyümüzde 20 adet bulunduğunu varsayalım. Alış maliyetimiz de 10 TL olsun. Bu durumda portföy büyüklüğümüz: 10 * 20 = 200 TL olacaktır.

■ Hisse başına 2 TL brüt olmak üzere temettü ödemesi yapılacak olsun.

■ Ödemenin gerçekleştiği gün hisse senedi fiyatlarında tarihsel olarak, hisse başına ödenecek brüt temettü tutarı kadar aşağı yönlü bir ayarlama yapılacaktır. Yani, temettü ödemesi öncesinde hisse senedi fiyatı 10 TL ise; temettü ödemesinin (aslında hak kullanımına sahip olunduğu gün, temettünüıı yatırımcının hesabına geçmesi genellikle hak kullanımından 2 gün sonra gerçekleşmekte; ancak hisse fiyatının düzeltilmesi hak kullanımı tarihinde gerçekleşmekte) yapıldığı gün bakıldığında bir önceki kapanış 10-2 = 8 TL olarak görünecektir.

■ Yatırımcı hesabına baktığında ise hisse alış maliyetinin 10 TL’den 8 TL’ye düştüğünü, elindeki hisse senedi sayısının 20 adet olmaya devam ettiğini ve hesabına 20* 2 = 40 TL nakit giriş olduğunu görecektir. Bu durumda, portföy büyüklüğümüz (20 lot * 8 TL) + 40 TL Nakit = 200 TL olarak kalmaya devam edecektir.

Önemli not: Temettü ödemelerinde yüzde 15 stopaj uygulandığı için aslında yatırımcının hesabında göreceği nakit temettü tutarı 20 * 2 * (1 – yüzde 15) = 34 TL olacaktır. Ancak, vergi kesintisinin temettü ödemesi sırasındaki mekanizmanın bir parçası olmaması ve örneğin anlaşılabilirliği açısından bu durum hesaba katılmamıştır. Yatırımcının elde edeceği hisse başına net temettü = Hisse Başına Brüt Temettü x 0.85 (1 – yüzde 15 stopaj = yüzde 85)

Dikkat edilecek olursa, nakit temettü ödemesi durumunda toplam portföy büyüklüğünde herhangi bir değişiklik meydana gelmemektedir. Sanıldığı gibi temettünün portföyü büyüten bir bonus olmadığı, hatta elde edilen temettüden kesilen stopaj düşünüldüğünde (hisse fiyatlarının yatay kaldığını varsayımıyla) sınırlı da olsa portföy büyüklüğünü düşürücü bir unsur olduğu görülmektedir.

TEMETTÜ ORANI VE VERİMLİLİĞİ NEDİR?

■ Temettü oranı, şirketin kâr payı olarak dağıttığı toplam tutarın ilgili dönemde elde edilen toplam kârın yüzde kaçma karşılık geldiğini göstermektedir: “Dağıtılan Temettü Tutarı / ilgili Yıla Ait Toplam Net Kâr” formülüyle hesaplanır.

■ Temettü verimi, şirketin piyasa değerine kıyasla ne kadar temettü dağıttığını ya da hisse başına alınan temettünün hisse fiyatına ne kadarına karşılık geldiğini göstermektedir: (Dağıtılan Temettü Tutarı / Piyasa Değeri)*100 veya (Hisse Başına Temettü / Hisse Fiyatı)* 100 formülü ile hesaplanır. Akılda kalıcı olması açısından, hisse başına temettü bir evin aylık kirası; hisse fiyatı ise bir evin fiyatı olarak kabul edilecek olursa; temettü verimi aslında evin kirasının, evin fiyatının ,yüzde kaçma karşılık geldiğini göstermektedir.

HANGİ TİP YATIRIMCILAR İÇİN ÖNEMLİ?

Yukarıdaki örneklerden de anlaşılacağı gibi temettü ödemesi aslında yatırımcıların/ortakların cebine bedavadan para ya da hisse koymak anlamına gelmemektedir. Kısa vadede yapılan teknik ayarlamalar göz önüne alındığında portföy değişikliğinde hiçbir değişiklik meydana gelmediği görülmektedir. Hatta yüzde 15 stopaj nedeniyle, kısa vadeli yatırımcı açısından spekülatif getiriler (temettü nedeniyle artan talebin hisse fiyatlarını artırıcı etkisi kaynaklı) dışında bir getirinin olmayacağını söyleyebiliriz. Bu nedenle, temettü odaklı yatırım stratejilerinin kısa vadeden ziyade uzun vadeli yaklaşımla daha uyumlu olduğu söylenebilir. Zira uzun vadeli yatırımcı açısından yüzde 10 temettü verimliliği olan bir şirkete yatırılan tutar 10 yıl içinde temettü olarak geri alınmaktadır. Başka bir ifadeyle, 10 yıl içinde maliyetimiz 0’a gelecektir. İstikrarlı ve yüksek verimlilikle temettü ödeyen bir şirketin hisselerinin de normal koşullar altında ağırlıklı olarak yukarı yönlü bir seyir izlemesi bekleneceğinden; temettü gelirinin yanı sıra, hisse fiyatında görülecek fiyat artışından da kazanım elde edileceğini unutmamak gerekir. Diğer taraftan, temettü ödemesinin yapılacağı güne kadar olan süreçte, ilgili hissenin temettü veriminin aynı zaman diliminde vadeli mevduattan elde edilecek getirinin üzerinde olması durumunda kısa vadeli pozisyon alınması da anlamlı olabilir. Ancak, nakdinizi vadeli mevduata yatırdığınızda maruz kalman riskin çok düşük olduğunu; hisse senedine yatırdığınızda ise piyasa riski ve şirket riskine (yani hisse fiyatları düşüş gösterirse, zarar etme olasılığınız bulunmakta) maruz kalınacağını unutmamak gerekir.

Sonuç olarak, uzun vadeli yatırım açısından temettünün son derece önemli bir konu olmakla birlikte tek başına yeterli bir kriter olmadığının da altını çizmek gerekir. Bundan dolayı, uzun vadeli yatırım açısından “Ben bu şirkete ortak olur muyum?” ya da “Neden bu şirkete ortak olayım?” gibi temel ve basit sorulara yanıt arayarak seçici olunmasının gerektiğini de ifade edelim. Ayrıca, Bazı şirketler elde ettikleri kârın belirli bir bölümünü temettü olarak dağıtmayı, bazı şirketler ise çeşitli nedenlerle (yapılacak yatırımlar için kaynak yaratmak ya da özsermayeyi güçlendirmek gibi) dağıtmayarak şirket bünyesinde tutmayı da tercih edebilirler. Özellikle hızlı büyüme döneminde olan şirketlerin genellikle kârı dağıtmak yerine şirket içinde tutmayı tercih ettiği bilinmektedir. Bundan dolayı, doğru hisse tercihleriyle, uzun vadede temettü gelirinden bağımsız olarak da önemli kazanımlar elde etmek mümkündür.