Koronavirüs Salgını ve Hisse Senedi Piyasaları

Nakit Temettü Beklentili Hisseler

KORONAVİRÜS salgını etkisi ile global piyasalarda başlayan gerileme Borsa İstanbul’da da dalgalı bir seyre neden oluyor. Bu nedenle borsada yatırım kararlarının artık çok daha dikkatli verilmesi gerekiyor. Öte yandan, borsanın iç dinamiklerinin yarattığı fırsatlar da ihmal edilmemeli. Bunlardan biri de kuşkusuz şirketlerin kar payı dağıtımları. Temettü veya diğer adıyla kâr payı, şirketlerin elde ettiği kârlarını şirket ortaklarına paylaştırması anlamına geliyor. Şirketler dağıtacakları temettüyü nakit ya da bedelsiz hisse şeklinde verebiliyor. Nakit temettü ile her bir ortak sahip olduğu hisse senedi miktarına göre elde edilen karı nakit olarak alabiliyor. Bedelsiz hisse ya da nakit temettü şeklinde dağıtılan kar paylarına yönelik beklentiler de Mart sonunda başlayıp Nisan ayında doruğa çıkıyor. Çünkü şirketler yılsonu bilançolarını açıkladıktan sonra elde ettikleri kar üzerinden ortaklarma dağıtacakları oranları bu dönemde belirliyor. Yatırımcılara dağıtılacak kar ise genel kurullarda alınan kararla netlik kazanıyor.

Düşük enflasyon, düşük faiz ve dalgalı piyasalarda, nakit temettünün önemi daha da artıyor. Ayrıca dalgalı piyasada ekstra gelir fırsatı sunması nedeniyle gerek yatırımcılar, gerekse de uzmanlar tarafından bu kapsamdaki şirketler çok daha cazip konuma geliyor. Analistler, hem nakit temettü dağıtıp hem de uzun vade için geri çekilmelerde pozisyon alınabilecek 30 hisseye dikkat çekiyor.

“NAKİT TEMETTÜ İLE YENİ YATIRIM İMKANI”

Kar payı ödemelerinin nakit olarak yapılmasının yatırımcıyı genel olarak daha fazla memnun ettiğini belirten Ahlatcı Yatırım Menkul Değerler Araştırma Uzmanı Hüseyin Emre Tavacı, yatırımcıların elde ettikleri gelir ellerine geçmedikçe kendilerini kazanmış gibi hissetmediklerini söylüyor. Bu durumda kar payının nakit olarak ödenmesi, yatırımcı açısından memnuniyet yaratırken, yatırım yaptıkları firmanın nakit olarak bir ödemede bulunmasının psikolojik olarak işletmeyi yatırımcı gözünde güçlü kıldığına da dikkat çekiyor. Zaman zaman riskli varlıklarda gözlenen satış eğilimlerinde, elinde hisse olan yatırımcının nakit temettü yoluyla elde ettiği geliri maliyet düşürmek için yine hisse senedinde değerlendirmesinin de mümkün olabileceğinin altını çizen Tavacı, “Özellikle uzun vadeli borsa yatırımcıları düzenli temettü dağıtan şirketleri tercih eder. Çoğu yatırımcı da hisse şeklinde temettü almaktansa nakit temettü almayı tercih edebiliyor. Çünkü nakit temettüde yatırım hesaplarına yatan nakit miktarı ile başka bir şirkete yatırım yapabiliyor ya da bu tutarı çekebiliyorlar” diyor.

“TEK KRİTER DEĞİL”

Temettü veriminin, bir şirketin hisse senedi fiyatına göre ne kadar temettü dağıttığını gösteren oran olduğunun altını da çizen Tavacı, temettü verimi yüksek olan şirketlere yatırım yapan yatırımcıların aldıkları her bir hisse başına daha yüksek temettü alacaklarını hatırlatıyor. Temettü veriminin yüksek olmasının bir hisseye yatırım yapmak için tek kriter olmaması gerektiğini de kaydeden Tavacı, “Kar eden tüm şirketlerin temettü ödemesi yapma gibi bir zorunluluğu bulunmuyor. Bu nedenle sırf temettü ödüyor diye bir şirkette yatırım yapmak sağlıklı olmayabilir. Ayrıca temettü verimine ek olarak karlılık oranlarına da bakılmalı. Şirketlerin temettü verimi oranlarına ek olarak aktif karlılığı, brüt kar marjı, FAVÖK gibi karlılık oranları da incelenmeli. Öte yandan yatırım yapılacak şirketin yatırımları da incelenmeli. Şirketlerin yönetim ve genel kurulları temettü ödeme ya da ödememeye karar verir. Bir şirket hissedarlarına temettü ödemesi yapmak yerine büyümek ve ileride daha’fazla gelir elde etmek için yatırım yapma kararı alabilir. Örneğin, yeni bir fabrika kurmaya ve üretimini artırmaya karar veren şirketin en az üç dört yıl temettü ödemesi beklenmeyebilir. Ancak yatırımı sonrasında fabrikasının hizmete girmesi ile hem üretimi, hem dc karı artacağı için bu şirkete yatırım yapmak mantıklı olabilir.” Tavacı bu kapsamda hem nakit temettü dağıtıp, hem de prim potansiyeli olan Eczacıbaşı İlaç, Adana Çimento (A), Turkcell, Anadolu Efes, Bolu Çimento, Aygaz, F-M İzmit Piston, Aksa Akrilik Kimya, Soda Sanayii, Akçansa, Ereğli Demir Çelik, Ege Endüstri, Kordsa Teknik Tekstil, Ford Otosan, Alkim Kimya, Enka İnşaat, TAV Havalimanları, Trakya Cam, BİM ve Anadolu Efes hisselerine geri çekilmelerde uzun vade için ‘Al’ önerisinde bulunuyor.

“VOLATİLİTELERİ DÜŞÜK OLUR”

Nakit temettü getirisinin özellikle düşük faiz ve enflasyon ortamında yatırımcıya ekstra gelir sunduğunu belirten Gedik Yatırım Araştırma Müdürü Ali Kerim Akkoyunlu, bu tip gelir opsiyonu sunan şirketlerin yıl boyunca volatilitelerinin daha düşük olduğunu söylüyor. Yatırımcılar tarafından özellikle nakit temettünün tercih edildiğini hatırlatarak bunun nedenlerini şöyle özetliyor: “Çünkü faize birebir benzeme özelliğine sahiptir, yatırımcıya nakit akımı sağlar. Dolayısıyla uzun vadeli kurumsal (ve bireysel) yatırımcılar tarafından tercih edilir. Ayrıca düzenli temettü ödeyen şirketlerin volatiliteleri daha düşük olur.”

Akkoyunlu, hisse seçiminde temettünün tek kriter olabileceğini ancak önemli olanın bu kritere uyabilecek şirketlerin analizini doğru yapmak olduğunun da altını çiziyor. Bu analiz yapılırken şirketin temettü politikasının yanı sıra, karlılık, nakit akımındaki sağlık, endüstri trendlerinin de incelenmesi gerektiğini söylüyor.

Bu kapsamda Akkoyunlu, temettüleri yüksek uzun vade için geri çekilmelerde düşünülebilecek Aygaz, Turkcell, Türk Telekom, Ford Otosan, Tofaş Oto, Ereğli Demir Çelik, Aksa Akrilik Kimya, TAV Havalimanları, Despec Bilgisayar, indeks Bilgisayar, Pınar Et ve Un, Akçansa, Alkim Kimya, Iş Menkul Değerler, Alarko Holding, Kordsa, Anadolu Hayat, Credıwest Factoring ve Eczacıbaşı İlaç hisselerine dikkat çekiyor.

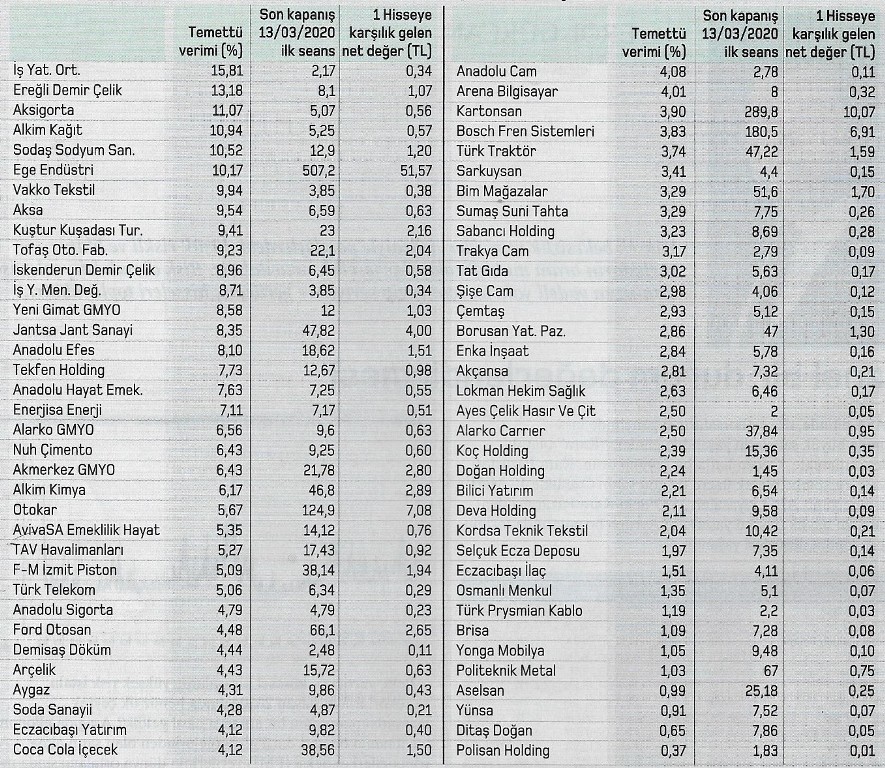

Temettü verimi en yüksek şirketler

Türk Telekom’dan 5.8 milyar TL yatırım hedefi

Türk Telekonrı geçtiğimiz hafta, yeni dönemin başlama vuruşunu yaptı. Kurumsal marka vaadini, ‘Değerli Hissettirir’ olarak belirleyen Türk Telekom’un yeni reklam yüzü ise Kenan İmirzalıoğlu oldu. 2020’de müşteri deneyimini daha da ön plana çıkararak yerli teknoloji dönüşümünün her adımında var olmayı sürdüreceklerini belirten Türk Telekom CEO’su Ümit Önal, “Fiber altyapıyı son 10 yılda 10 Türk Telekom katına çıkardık. Sadece 2019’da 3.2 milyon yeni haneyi fiber internetle tanıştırdık. 5G’ye en hazır operatör konumundayız. 2020’de 5.8 milyar TL’lik yatırım hedefliyoruz” dedi. Önal, “Bugünden itibaren Türk Telekom olarak yaptığımız her işte sözümüz, her ilişkide pusulamız ‘Türk Telekom Değerli Hissettirir’ olacak. Odağımıza insanı alarak geliştirdiğimiz bu söylemimiz de 17 değere işaret ediyor: İnsan odaklılık, cesaret, dürüstlük, samimiyet, yalınlık, liderlik, yenilikçilik, çeviklik, genç ruhlu, heyecanlı, toplumsal bir meselesi olan, sosyal sorumluluk sahibi, geçmişiyle barışık, yerli ve millî, değerlere önem veren, üretken ve paylaşımcı” diye konuştu.

Hüseyin Emre TAVACI / Ahlatcı Yatırım Menkul Değerler Araştırma Uzmanı

“BİM, 1.21 milyar TL kar payı dağıtım teklifi verdi”

BİM: Şirket 4Ç19’de piyasa beklentisine paralel 319 milyon TL net kar açıkladı, (beklenti 313 milyon TL) Böylece 4Ç18’de 359 milyon TL net kar açıklayan şirketin net karı bir önceki yılın eş dönemine göre yüzde 11 oranında azalmış oldu. Şirketin yıllık bazda net karı ise yüzde 2 oranında azalarak 1.22 milyar TL oldu. (2018/12 net kar: 1.25 milyar TL] Satış gelirlerini 4Ç19’da 4Ç18’e göre yüzde 16 oranında artıran BİM Mağazaları 2019’un son çeyreğinde 10.5 milyar TL satış geliri elde etti. (4Ç18 net satışlar: 9.09 milyar TL] 4Ç19’da 803 milyon TL FAVÖK elde eden şirket 4Ç18’e göre bu rakamı yüzde 57 oranında artırmayı başardı.

(2018/12 FAVÖK: 511 milyon TL BİM Mağazaları’nın net yabancı para pozisyon açığı da bir önceki çeyreğe göre 4 milyon TL artışla 48 milyon TL’ye, şirketin net borcu da yıllık 2.6 milyar TL’ye ulaşıyor.

2020 yılında müşteri payını ve sepet hacmini TOPTAN FİYATINA maksimize etmek olarak belirleyen BİM PERAKENDE SATIŞ Mağazaları satışlarını yüzde 21-25, FAVÖK marjını ise yüzde 4.5-5.5 aralığında artırmayı hedefliyor. Şirket yönetim kurulu 2019 karından 1.21 milyar TL brüt kar payı dağıtımı teklifi verdi. Bu tutarı iki taksitte dağıtmayı planlıyor. 2020 yatırım tutarını 1 milyar TL olarak açıklayan şirket hisselerinde yüzde 5 yükseliş potansiyeli ile 53.00 TL hedef fiyat öngörüyoruz.

ANADOLU EFES BİRACILIK: 4Ç19’da net karını bir önceki yılın eş dönemine göre yüzde 56 oranında artırarak 183 milyon TL olarak açıkladı. (4Ç18 net kar: 117.5 milyon TL] Net kardaki artışta bira grubunun güçlü operasyonel performansının etkili olduğunu görüyoruz. Karşılaştırmalı dönemde şirketin konsolide net satış gelirleri yüzde 17.5 oranında artarak 4.32 milyar TL’den 5.08 milyar TL’ye ulaştı. Satış gelirleri yıllık bazda ise yüzde 25 oranında artışla 23.3 milyar TL’ye yükseldi.

(2018/4Ç net satışlar: 18.6 milyar TL) Geçtiğimiz yıla göre karlılık oranlarında iyileşme olduğu dikkat çeken Anadolu Efes’in brüt kar marjı yüzde 39.28, FAVÖK marjı ise yüzde 12.09 oldu. (2018/4Ç brüt kar marjı: yüzde 33.97, 2018/4Ç FAVÖK marjı: yüzde 8.88] 614 milyon TL FAVÖK rakamına ulaşana şirketin FAVÖK’ünü geçtiğimiz yıla göre yüzde 60 artırması da önemli.

(2018/4Ç FAVÖK: 384 milyon TL] Türkiye operasyonlarında fiyat artışları ile satış kırılımının olumlu etkisi sayesinde yüksek onlu yüzdelerde büyüme, yurtdışı operasyonlarında ise satış gelirlerinin hacim artışı, fiyat artışları ve portföy kırılımının olumlu etkisi sayesinde sabit kur varsayımı altında düşük onlu seviyelerde yükseliş beklenmekte. Türkiye bira FAVÖK marjında sene başında fiyat artışı yapılmaması nedeniyle maliyet artışının etkisi hemen fiyatlara yansıtılamıyor. Bu nedenle marjın hafif düşmesi ya da yatay kalacağı tahmin ediliyor. Uluslararası bira FAVÖK marjında ise iyileşme öngörülüyor. Marjdaki iyileşmenin esas olarak Rusya ve Ukrayna operasyonlarındaki hacim artışı ve olumlu satış kırılımından kaynaklanması bekleniyor.11.49x 2020T F/K ve 6.59x 2020T PD/FVAÖK çarpanlarını kullanarak yurtiçi ve yurtdışı benzerleriyle değerlendirdiğimizde şirket hisselerinde yüzde 44 yükseliş potansiyeli ile 33 TL hedef fiyat öngörüyoruz.

FORD OTOMOTİV: Ford Otomotiv 4Ç19’da piyasa beklentisinin üzerinde 617 milyon TL net kar açıkladı, (beklenti; 568 milyon TL) Şirketin yıllık net karı ise yüzde 16 oranında artarak 1.68 milyar TL’den 1.95 milyar TL’ye yükseldi. Satış gelirlerini bir önceki yılın son çeyreğine göre yüzde 15 oranında artıran Ford Otomotiv 4Ç19’da 11.5 milyar TL (4Ç18 net satışlar;10 milyar TL) yıllık bazda ise 39.2 milyar TL satış geliri elde etti. Şirketin ihracatı yüzde 2 artarak 334.455 adetle rekor seviyede gerçekleşti. 2019’da toplam 5.9 milyar dolar ihracatla beşinci kez üst üste ülkede en yüksek ihracat yapan şirket konumunda oldu. 2019 yılında yurtiçi pazarda süren daralmaya rağmen güçlü ihracat talebiyle yüksek üretim adetlerini koruyan şirket yıl boyunca toplam 369.027 adet araç üretti. Böylece üç vardiya üzerinden kapasite kullanım oranı Gölcük Fabrikasında yüzde 93, toplamda ise yüzde 81 olarak gerçekleşti. (2018/12 net satışlar: 33.2 milyar TL] 975 milyon TL FAVÖK rakamı elde eden şirket bir önceki yıla göre FAVÖK rakamını yüzde 19 oranında artırdı.

(2018/12 FAVÖK: 818 milyon TL) Yüzde 8.48 FAVÖK marjı olan şirketin brüt kar marjı da yüzde 10. Sektör ortalamasına göre negatif piyasa çarpanlarına sahip olan şirketin fiyat/kazanç oranı 13.85 iken (sektör F/K: 12.47) piyasa değeri/ defter değeri oranı 5.82 (sektör PD/DD: 3.84) Şirket 2019’daki 50 bin adet yurtiçi perakende satış hacmine karşın 2020’de 60-70 bin aralığında iç pazar perakende satışı ve 330 bin -340 bin aralığında ihracat hacmi hedeflediğini açıkladı. 2019’da da iki seferde toplam 1 milyar 284 milyon TL brüt temettü ödedi. Dağıtılan kâr payı 2018’e göre yüzde 7 arttı. 2004-2019 yılları arasında Ford Otosan tarafından ödenen temettü miktarı 8.6 milyar TL’ye ulaştı. Son verilere göre şirketin temettü verimi yüzde 4.2 olarak hesaplanıyor. Şirketin 2020 yılında öngördüğü yatırım harcama bütçesi ise 180-200 milyon euro olarak paylaşıldı. Şirket hisselerinde yüzde 23 yükseliş potansiyeli ile 82.00 TL hedef fiyat öngörüyoruz.

Torunlar GYO, stok satarak 1.7 milyar TL yatırım yapacak

Torunlar GYO, 2019’a ilişkin fınansal sonuçlarını ve gelecek dönem beklentilerini açıkladı. SPK standartlarına uygun olarak hazırlanan finansal tablolara göre, firma 2019’u 8.5 milyar TL net aktif değer ve 13.8 milyar TL portföy , büyüklüğü ile kapattı. Faiz, amortisman ve / vergi öncesi kârı ise (FAVÖK /EBITDA) 645 milyon TL oldu. Şirketin düzenli gelir kaynağı olan AVM ve ofis kira gelirleri, bir önceki yıla L oranla 2019’da yüzde 17 artışla 616 milyon TL açıklandı. 5. Levent ve Torun Çenter projelerinden kaynaklanan 235 milyon TL’lik satışların da gelire yansımasıyla 2019’da 991 r.Ha ‘v milyon TL satış hasılatı elde edildi. Firma, 778 milyon TL fınansal giderden dolayı gayrimenkul değer artışı hariç 2019Ju 88 milyon TL zarar ile kapattığını açıkladı. Torunlar GYO Yönetim Kurulu Başkanı Aziz Torun, “2019’da 5. Levent Üniversite etabı ve Mail of İstanbul rezidans, otel ve convention center’dan oluşan ikinci etabı için 310 milyon TL yatırım harcaması gerçekleştirdik” dedi. Portföylerindeki projelerini geliştirmeye 2020’de de devam edeceklerini belirten Torun, “180 odalı Mail of İstanbul Hilton otelimiz Haziran itibariyle ziyaretçilerini ağırlamaya başlayacak.

Bugün itibariyle 230 adet stoğu kalan 5. Levent projemizin ikinci etabının inşaatına da yılın ikinci yarısında başlatmayı planlıyoruz. 100 bin metrekareyi aşan satılabilir alanı bulunan 5. Levent ikinci etabında yaklaşık 700 daire olmasını öngörüyoruz” dedi.

Ruhsatı alman 5. Levent ikinci etap, Paşabahçe otel ve rezidans ile Kemankeş otel projelerinin yanı sıra Mail of Antalya otel projelerini 2023 sonuna kadar tamamlamayı hedeflediklerini dile getiren Torun, tüm bu projeler için üç yıl içinde 1.7 milyar TL yatırım harcaması yapacaklarını ifade etti. Bu yatırımların finansmanını ise mevcut stokları satarak gerçekleştirmeyi hedeflediklerini vurguladı.

Torunlar GYO CFO’su İsmail Kazanç ise, şirketin yabancı para cinsinden borçlarını 2019’da 1.5 milyar TL azalttığına dikkat çekerek “2020’de de yabancı para borç miktarını azaltmaya odaklanacağız. 2020’de satış gelirlerimizi yüzde 39 artış ile 1.381 milyon TL seviyesine, EBİTDA’mızı ise yüzde 32 artış ile 850 milyon TL’ye yükseltmeyi hedefliyoruz” dedi.

Ali Kerim AKKOYUNLU / Gedik Yatırım Araştırma Müdürü

“Aksa Akrilik 240 milyon TL temettü dağıtma kararı aldı”

AKSA AKRİLİK: Dolar bazlı gelir yapısı nedeniyle, şirket genel olarak istikrarlı bir finansal yapı sunuyor. Bu anlamda şirket 2019 yılında yüzde 24 artışla 278 milyon TL kar elde edip, satışlarını yıllık bazda yüzde 3 arttırmış. Aksa Akrilik 2019 karından 240 milyon TL temettü dağıtım kararı aldı. Bu da yüzde 10.9 temettü verimine işaret ediyor. İstikrarlı nakit yaratabilme kapasitesine bağlı olarak şirketin temettü dağıtma politikasını devam ettireceğini düşünüyoruz. Aksa Akrilik’in iştiraki olan ve karbon elyaf sektöründe hizmet veren DovvAksa’mn, karbon elyaf sektöründeki büyüme beklentisi göz önüne alındığında, şirket için değer yaratmasını bekliyoruz. Aksa Akrilik hisselerinde yüzde 14 yükseliş potansiyeli ile 8.66 TL hedef fiyat ile “Al” tavsiyesi veriyoruz.

TURKCELL: Şirket özellikle 4.5G sonrası artan data kullanımı ile desteklenen güçlü faaliyet karı ile ön plana çıkıyor. Katma değerli dijital hizmetler tarafındaki artış, enflasyona paralel artan tarifeler ve müşteri memnuniyeti şirketin abone başına gelir rakamlarını destekliyor. Bunun yanında son dönemde faturalı tarafta abone kazanımlarının hız kazanması da gelir büyümesine destek oluyor. Etkili bilanço düzenlemeleri ile kademeli olarak azalan borçluluk ve kur pozisyonu bilanço tarafındaki riskleri azaltmakta. Son yıllarda düzenli temettü dağıtan şirketin 2019 karından da yine yüzde 6’lar seviyesinde temettü verimi ile nakit temettü dağıtmasını bekliyoruz. Turkcell hisselerinde yüzde 31 yükseliş potansiyeli ile 18.90 TL hedef fiyat ile “Al” tavsiyesi veriyoruz.

İNDEKS BİLGİSAYAR: Türkiye’nin lider bilgi teknolojileri (BT) distribütörünün, 2019’un son çeyreğinde olduğu gibi 2020 senesinde de güçlü bir fınansal tablo sunmasını bekliyoruz. Yüzde 29 satış, yüzde 14 FAVÖK büyümesi öngörüyoruz. İşletme sermayesi ve nakit akışı tarafında da 2019’un dördüncü çeyreğinde kaydedilen olumlu gelişmelerin 2020 senesinde de devam edeceğini düşünüyoruz.

Dolayısıyla makul temettü katkısı devam ediyor. İndeks Bilgisayar istikrarlı temettü dağıtan bir şirket ve ilerleyen dönemde yüzde 30’luk asgari ödeme oranı için tahmin veriliyor. Şirket Yönetim Kurulu henüz 2019 karından temettü ödemesi yapıp, yapmayacağını açıklamadı.

Ancak beklentimize göre yüzde 30 oranında [temettü verimi yüzde 7.2) temettü dağıtılması muhtemel. Şirket hisselerinde yüzde 67 yükseliş potansiyeli ve 13.70 TL hedefi fiyat ile “Al” tavsiyesi veriyoruz.

İDİL TARAKLI