BES fonları nasıl yönetilmeli örnek portföyler

Uzun vadeli bir tasarruf sistemi olarak giderek önem kazanan BES’in katılımcıları yüksek getiri için fon yönetimini öğrenmek zorunda. Uzmanların görüşlerini alarak, BES fonlarının nasıl yönetilmesi gerektiğini inceledik ve örnek portföyler geliştirdik…

Bireysel emeklilik sistemi 2003 yılından beri devrede. Yaklaşık 15 yıllık bir geçmişi var. BES uzun vadeli bir yatırım sistemi. Ancak fon getirileriyle ilgili katılımcılarda şikayetler var. 2017 yılında borsadaki harekete bağlı olarak getirilerde bir düzelme İzlense de, genel olarak enflasyona karşı bir değer kaybı söz konusu. Burada katılımcıların kaçırdığı nokta ise, sadece bireysel emeklilik sistemindeki fonlar değil, TL yatırımları, uzun süredir enflasyon altında getiri sağlıyor. Bunun sonucu olarak da halkta döviz yatırımına doğru bir yönelim olduğunu ve bankacılık sistemindeki toplam mevduatın yarısının döviz tevdiat hesaplarından oluştuğunu hep birlikte izliyoruz.

Peki, bankacılık sisteminde kendini döviz tevdiat hesaplarıyla enflasyona karşı koruma altına alabilen katılımcılar, neden bireysel emeklilik sisteminde de dövize endeksli fonlara yatırım yaparak kendilerini korumaya almıyor? Öyle ya, dövizin enflasyona karşı koruma sağladığını halkımız biliyor ve yıllardır uyguluyor. Neden, bireysel emeklilik sisteminde döviz bazında varlıklara sahip olan fonları tercih ederek, çok iyi bildiği döviz yatırımını sisteme taşımıyor? Bunun en önemli nedeni, katılımcıların sistemi tanımıyor olmaları ve sistemde böyle bir alternatiflerinin olduğunu bilmemeleri. îkinci neden olarak da çok volatil olan piyasalarda bireysel emeklilik sisteminin bu volatiliteye uyum sağlayacak bir alım-satım sisteminin olmaması söylenebilir.

DENEYİMLİ KATILIMCI AKTİF

Bireysel emeklilik sistemindeki 400’ü aşkın fonun hitap ettiği katılımcı kitlesi oldukça farklı. Faizli fon tercih edeni var, faizsiz isteyen var. Bana bir fon verin, bir daha uğraşmayayım diyen var, fonlarımı ben idare ederim diyen var. EGM’nin verilerine göre, sistemdeki katılımcıların yüzde 90’ı sisteme girerken ilk defa yaptığı fon dağılımı ile katkı payı ödemeye devam ediyor. Bir daha hiç fon dağılımını değiştirmiyor. Katılımcıların sadece yüzde 10’u en az bir defa, fon dağılım değişikliği hakkını kullanmış.

Ancak ikiden fazla fon dağılım değişikliği yapanların oranı yüzde 1 gibi çok düşük bir oran. Gönüllü bireysel emeklilik tarafında yaklaşık 7 milyon katılımcı olduğunu göz önüne alırsak yüzde l’lik oran yaklaşık 70 bin katılımcı yapıyor ki bu da hemen hemen borsadaki aktif alım-satım yapan bireysel yatırımcıların sayısına yakın. Demek ki, sermaye piyasalarında daha önceden deneyimi olan katılımcılar sistemi aktif olarak kullanıyor ve uygun zamanlarda uygun fon dağılımları yaparak gelirini artırabiliyor.

“DÜRTMEYE İHTİYAÇ VAR”

Geri kalan 6.9 milyon katılımcı sermaye piyasalarını tanımadan, bu piyasalarda hiç işlem yapmadan sisteme girmiş desek, çok da yanılmış olmayız. Sisteme girerken fon dağılım konusunda alternatiflerini bilmeyen bir katılımcı kitlesi söz konusu. Belki bu katılımcılar, ufak bir bilgilendirme ile 2017 yılında Nobel Ekonomi Ödülü’nü kazanan Ekonomist Ric-hard Thaler’ın ‘Atalet’ dediği eylemsizlik durumunu değiştirecek bir ‘Dürtme’ ihtiyacı içinde .(Thaler’in ‘Dürtme’ adlı bir kitabı var) Bireysel emeklilik sisteminde katılımcıları harekete geçirecek ‘Dürtme’ ne olabilir?

■ Sisteme girişte katılımcıya sunulan fonların içeriği konusunda bilgi verilebilir.

■ Katılımcıya seçimleri dışındaki fon dağılımlarının getirileri gösterilebilir. Bireysel emeklilik sisteminde fonların farklı oranlarda karışımından oluşan milyonlarca portföy örneği oluşturulabilir.

■ Ara dönemlerde katılımcıya piyasaların gelecekteki yönü konusunda bilgilendirme notu gönderilebilir. BES şirketleri bilgilendirme yapıyor ama bilgilendirme notlarının daha çok geçmiş dönemlerdeki fon getirileri üzerine yoğunlaştığmı görüyoruz.

■ Yurtdışında başarıyla uygulanan ‘fi-nansal planlamacıların görev tanımlarının yapılması gerekiyor. Yapılan araştırmalarda katılımcıların sistemle ve kendi finansal geleceği ile ilgili sorularına cevap verilmesi sistemde kalış süresini artırıyor.

FON PORTFOYU ÖNERİLİR MI?

Hem fon getirilerinden memnun olmayıp, hem de kendisine tanınan bir hakkı kullanmayan, yani fon dağılım değişikliği yapmayan katılımcılar sayıca çok fazla. Bireysel emeklilik sisteminde katılımcıları ‘Atalet’ durumundan çıkaracak ‘Dürtme’ yani onları harekete geçirecek neden, ne olabilir sorusuna cevap ararken, fon portföyü önerisinde bulunulabilir mi, sorusu çıkıyor karşımıza.

Fakat fonlardan oluşacak bir portföy önerisinde bulunmak, hisse senedi önermek ile aynı şey değil. Neden değil? Birincisi hisse senetlerinde üç aylık dönemlerle açıklanan bilanço rakamları sektöre ve şirkete dair ipucu veriyor.

Yani temel analiz ile gidişatın yönü görülebiliyor. İkincisi belli bir sektörde faaliyet gösteren, şirketi etkileyebilecek olumlu veya olumsuz gelişmelerin borsa fiyatı veya reel faaliyetler üzerine yansıması konusunda tahminde bulunmak kolaylaştı. Üçüncüsü ise teknik analiz çalışmalarıyla alım-satım zaman ve fiyatları oluşturulabiliyor.

100 MİLYAR TL EŞİĞİ KRİTİK

Fon tarafında ise portföyün çeşitliliği, gelecek tahmininde bulunmayı zorlaştiran bir unsur olarak karşımıza çıkıyor. Portföyün içindeki farklı varlık dağılımları piyasalardaki gelişmelerden farklı yönde etkilenecekleri için, fonun fiyatının hangi yöne hareket edeceğini tespit etmek daha zor. Hisse senetleri seçmede oluşan temel ve teknik analiz bilgi seti fon seçiminde kullanılamıyor. Bu nedenle portföy teorisinde standart sapmalar, alfa, beta gibi matematiksel modeller ile fon seçimi öneriliyor. Bu kez de katılımcı için anlaşılması ve yorumlanması zor bir durum ortaya çıkıyor ki, katılımcı açısından tek tercih, mevcut duruma devam, yani Atalet’ oluyor.

Ancak şurası bir gerçek ki, sistem tanınıp bilindikçe, katılımcıların birikimleri arttıkça, piyasalara da ilgisi artacak. Hali hazırda katılımcı başına birikim, ortalama olarak 12 bin TL seviyelerinde. Muhtemeldir ki çok büyük bir katılımcı kitlesi bu seviyelerin de altında bir birikime sahip. Dolayısıyla katılımcılar, henüz ne yapsam da, birikimimin getirisini daha da artırsam telaşında değil. Bu telaşa sahip olanlar da, zaten aktif portföy yönetimi yaparak getirilerini artırmanın yollarını arıyorlar.

Ancak, bundan sonrası için hem devam eden birikimlerin değerlenme süreçleri hem de katkı payı ödemeleri ile sistemdeki birikimler, kartopu gibi büyümeye başlayabilir. ‘O’dan 86 milyar TL’ye 15 yılda ulaşan sistemin 100 milyar TL’yi geçmesi bir-iki yılı bulmayacak belki de. Bu nedenle yapılan örnek portföy çalışması öncü olarak düşünülmeli. Sistemdeki katılımcıların getiri sağlama arayışları arttıkça, bu tür çalışmaların sayı ve kalitesi de artacaktır.

SEÇENEK YELPAZESİ

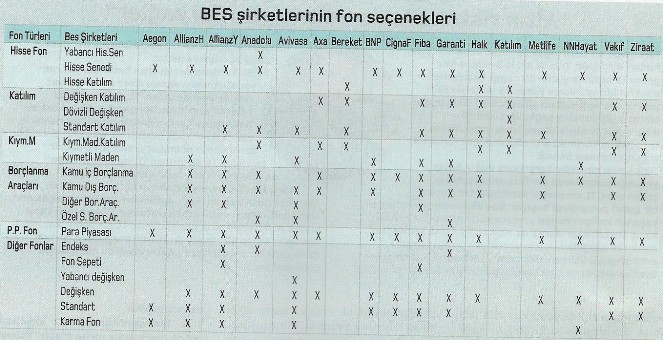

Bireysel emeklilik sistemine hangi şirket ile girmişseniz onun sunduğu fonlara yatırım yapmak zorundasınız. A bireysel emeklilik şirketinin katılımcıları, B şirketinin fonlarına yatırım yapamıyor. Bireysel emeklilik şirketlerinin bazılarının fon yelpazesi çok geniş iken, bazılarının bütün kategorilerde fon seçeneği yok. öyleyse bütün bireysel emeklilik şirketlerinde var olan ortak fonlardan örnek bir portföy oluşturma zorunluluğu doğuyor.

Yukarıda bütün bireysel emeklilik şirketlerinin kurucusu olduğu fonların kategorilere göre ayrılmış hali görülüyor. Herkes tarafından bilinen yatırım araçlarına içeriğinde yer veren fonlar hisse fonlar, kamu borçlanma araçları fonları (bu grubu kamu iç borçlanma araçları fonları ve kamu dış borçlanma araçları fonları olarak ikiye ayırdık ki, döviz bazında yatırım seçeneği net olarak görülebilsin), kıymetli madenler fonları. Yani bildiğimiz hisse, faiz, döviz, altın yatırımının karşılığı olan fonlar çalışmaya dahil edildi.

Gönüllü BES katılımcılarına sunulan fonlar, fonun risk vc getiri yapısının tam olarak anlaşılmasını sağlayacak ve içeriğindeki varlıklara vurgu yapacak şekilde adlandırılır. Yani fonun adı, içeriğindeki varlıkları, fonun yatırım stratejisini, vadesini ifade edecek bir ibare olarak belirlenir. Fonun adında içeriğindeki varlıklara yapılan bir vurgu var ise, portföy içeriği en az yüzde 80 oranında bahsedilen varlık sınıfından oluşmalıdır, örneğin, hisse fon ibaresi var ise portföyde en az yüzde 80 oranında yerli ve yabancı hisse senetleri bulunmalıdır. Kıymetli madenler fonlarının portföylerinde asgari yüzde 80 oranında altın, gümüş, platin gibi kıymetli maden ve bunlara dayalı sertifikalar yer alır. Bu fonların en büyük dezavantajı piyasanın dalgalanmalarına uygun olarak portföydeki varlık oranını yüzde 80’in altına düşürememeleridir. Portföy yöneticisi piyasanın düşeceğini öngörse bile yüzde 80 oranını tutturmak zorundadır.

DOKUZ ANA FON TÜRÜ VAR

Fonları şu başlıklar altında toplamak mümkün.

1 – Hisse Senedi Fonları: Portföyünde en az yüzde 80 oranında yerli veya yabancı şirketlerin hisselerine yer veren fonlardır. Yerli şirketlerin hisselerine yatırım yapan fonlar ‘Hisse Fon’ olarak adlandırılır. Bireysel emeklilik sisteminde hisse fonların çok büyük bir kısmının karşılaştırma ölçütü BIST-100 endeksi ile ilişkilidir. Bu nedenle hisse senedi fonlarının hareketlerini BIST-lOO’e göre değerlendirmek gerekir.

- Yurtdışmdaki yabancı şirketlerin hisselerine yatırım yapan fonlar ‘Yabancı Hisse Fon’ olarak adlandırılıyor. Yabancı hisse fonları halihazırda sadece Anadolu Hayat ve Emeklilik ve Avivasa tarafından katılımcılara sunulan BRIC Ülkeleri Yabancı Ülkeler Değ.Fonları’dır. Yabancı hisse fonların portföyü döviz bazında değerlendirildiği için aynı zamanda dövize yatırım yapılmış gibi olur.

- ‘Hisse Senedi Katılım Fonları’ ise BIST Katılım endeksindeki hisselere yatırım yaparlar. Getirisi BIST Katılım endeksi ile ilişkilidir.

Hali hazırda BES’teki toplam hisse senedi yatırımları, yani hisse fonlar ve diğer fonların portföylerindeki hisse senetlerinin tutarı 11 milyar TL’yi aşmış görünüyor.

2 – Borçlanma Araçları Fonları: Portföylerinde en az yüzde 80 oranında yerli veya yabancı, kamu-özel sektör borçlanma araçları bulunan fonlardır. Bu fonlar kamu borçlanma araçları üzerinden ters repo da yapabiliyor.

- Hazine Müsteşarlığı tarafından ihraç edilen TL bazlı Hazine bonosu ve tahviller ile bunların konu olduğu ters repodan oluşan bir portföye sahip olan fonlar, ‘Kamu Borçlanma Araçları Fonları’ olarak adlandırılıyor. Bu fonların portföyünün en az yüzde 80’i kamu borçlanma araçları ve ters repodan oluşuyor. BES’te kamu borçlanma araçlarının toplam tutarı 28 milyar TL ile en yüksek varlık sınıfını oluşturuyor.

- ‘Özel Sektör Borçlanma Araçları Fonları’ Türkiye’de faaliyet gösteren özel şirketler ve bankaların ihraç ettiği tahvil ve bonolara en az yüzde 80 oranında yatırım yapan fonlardır. Hali hazırda toplam milyar TL’lik bir özel sektör borçlanma araçları yatırımı söz konusu.

- Hazine Müsteşarlığı yurtdışı yatırımcılara yönelik olarak döviz bazlı euro-bond ihraç edebilir, işte bu eurobond’la-ra portföyünün en az yüzde 80’i oranında yatırım yapan fonlar, ‘Kamu Dış Borçlanma Araçları Fonları’ olarak adlandırılır. Bu fonların toplamı yaklaşık 11 milyar TL büyüklüğe ulaşmıştır.

3 – Para Piyasası Fonları: Portföyündeki borçlanma araçlarının en uzun vadesi 184 gün olan, günlük ortalama vadesi de 45 günü geçmeyen likiditesi yüksek varlıklara yatırım yapan fonlardır. Aslında uzun vadeli bir yatırım olarak değil de, varlık değişimleri sırasında, geçici dönemlerde yatırım yapılması gereken bir fon türüdür.

4 – Kıymetli Madenler Fonları: Ülkemizdeki geleneksel yatırımlardan olan altın, kıymetli madenler fonlarının da ana maddesidir aynı zamanda. Portföyünde en az yüzde 80 oranında kıymetli maden veya kıymetli maden sertifikası bulunduran fonlardır. Hatta altın fonu olarak adlandırılanlar da mevcut. Bu türdeki varlıkların sisıemdeki büyüklüğü 6.8 milyar TL ye ulaşmış bulunuyor.

5 – Standart Fonlar: Fon portföyünde asgari yüzde 60 oranında TL bazında kamu iç borçlanma senetlerine yer veren fonlardır. Kalan yüzde 40‘lık kısmında mevduat veya katılma payı, kamu veya özel sektör tahvili, ters repo, kira sertifikaları ve hisse senetleri yatırımlarına yer verir.

Standart fonlar faizli ve faizsiz seçeneklerde katılımcılara sunuluyor. Standart fonların sistemdeki büyüklüğü katılım standart fonlar ile birlikte toplamda 7 milyar TL’ye yaklaşıyor.

6 – Karma Fonlar: Fon portföyünde hisse senetleri, kıymetli madenler, borçlanma araçları ve kira sertifikalarından en az ikisine, asgari yüzde 20’şer yer vermek zorunda olan fonlardır. Toplam portföyün en az yüzde 80’i yukarıda belirtilen en az iki varlık sınıfından oluşmak zorundadır.

7 – Değişken Fonlar: Mevzuattaki sınırlamalara ve fonun kuruluş stratejilerine uygun olmak üzere diğer fon kategorilerinden herhangi birine girmeyen fonlardır. Değişken fonlarda fon yöneticisi piyasalara göre daha aktif portföy yönetimi yapabilir. Bireysel emeklilik sistemindeki toplam fon portföyünün yaklaşık dörtte biri, yani 23 milyar TL’si değişken fonlardan oluşmaktadır.

8 – Endeks Fon: Fon portföyünün en az yüzde 80’i SPK tarafından uygun görülen bfr endeks kapsamındaki varlıklardan, varlıkların tümünden veya örnekleme yoluyla seçilen bir bölümünden oluşan fon türüdür. Halihazırda sistemde Allianz Yaşam, Anadolu Hayat ve Garanti Emeklilik tarafından kurulmuş üç adet endeks fon bulunuyor.

9 – Fon Sepeti Fonu: Portföyünün en az yüzde 80’i yatırım fonlarının veya bor-sada işlem gören borsa yatırım fonlarının katılma paylarından oluşan fondur. BES’te Allianz Yaşam ve Fiba Emeklilik tarafından kurulmuş iki adet fon sepeti fonu bulunuyor.

YATIRIM SEÇENEKLERİ

Geleneksel yaklaşımla faiz, altın, hisse ve dövizi temsil eden fonlar hangileri diye bakıldığında, faiz getirisi sağlayan fonlar kamu iç borçlanma araçları fonları, kamu dış borçlanma araçları fonları, özel sektör borçlanma araçları fonlarıdır. Standart fonlar asgari yüzde 60 kamu iç borçlanma senedi taşıdıklarından dolayı ağırlıklı olarak faiz getirisi sunarlar, katılımcılarına.

Para piyasası fonları da faiz getirisi sağlarlar. Ancak portföydeki varlıkların ortalama vadesi 45 gün olduğundan getirileri düşüktür. Ayrıca diğer fon türleri de yerine göre faiz getirisi sağlayan varlıkları kısa veya uzun vadeli olarak portföylerine alabilirler.

Altın yatırımının karşılığı kıymetli madenler fonlarıdır. Altın normalde herhangi bir getiri sunmaz. Ancak fiyatının dolar bazında uluslararası piyasalarda belirlenmesi nedeniyle hem döviz yatırımı sağlar hem de fiyat dalgalanmaları nedeniyle sermaye kazancı.

Bireysel Emeklilik sisteminde döviz yatırımının karşılığı kamu dış borçlanma araçları fonları, yabancı hisse senedi fonları ve yabancı değişken fonlardır. Ayrıca kıymetli madenler fonlarını da unutmamak gerekir. Yerli yatırımcıların altın veya kıymetli maden fonlarına yatırımının, kamu dış borçlanma araçları fonlarına göre bir avantajı daha vardır: Döviz fiyatları yükseldiğinde genellikle yurtdışında Türkiye Eurobond’larının fiyatı düştüğü ve CDS primi arttığı için, fonlar dolar bazında değer kaybeder. Döviz fiyatındaki artışın bir kısmı erir. Bu yüzden, kamu dış borçlanma araçları fonlarını elinde tutan katılımcılar bankada tuttukları döviz mevduata göre veya altın fonlarına göre daha düşük oranda faydalanmış olur, dövizin yükselişinden.

Hisse senetleri bilindiği gibi fiyat dalgalanmalarından faydalanma ve temettü getirisi elde etme amacıyla portföylere alınır. BES sisteminde hisse senetlerine genellikle sermaye kazancı sağlamak amacıyla yatırım yapılıyor, temettü amacıyla yatırım yapan fonların sayısı çok az. Yurtdışı borsalarda işlem gören hisselere yatırım yapan fon da az. (Yurtdışı borsalara yatırım yapan hisse fonlar aynı zamanda döviz kurlarındaki artışı da katılımcılarına yansıtır.) Geriye İstanbul

Borsası’nda işlem gören hisselere yatırım yapan fonlar kalıyor. Bu fonların çok büyük bir kısmı BIST-100 veya BIST-30 endeksindeki hisselere yatırım yaparken, faizsiz getiri tercih eden hisse fonlar BÎST Katılım endeksindeki hisse senetlerine yatırım yapıyor.

ÖRNEK PORTFÖYLER

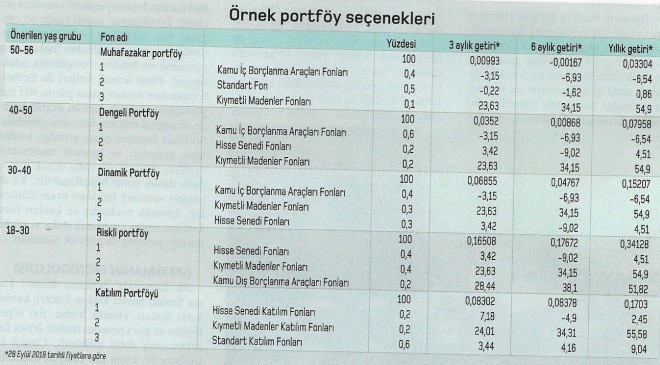

Bu çalışmamızda çok farklı niteliklere sahip katılımcılar için bir tek fon portföyü oluşturmak yerine, birden fazla örnek portföy sunmak, böylece katılımcılara da seçim şansı sunmak daha doğru bir yaklaşım gibi görünüyor. Örnek fon portföyü, katılımcılara hem kendi risk algılamaları hem de diğer örnek portföyler üzerinden getiri potansiyelini gözlemlemek açısından önemli. Ayrıca katılımcılara zaman içerisinde kendi risk algılarının değişimini izleme olanağı da sunacaktır.

1 – Muhafazakar Portföy: Risk alma kapasitesi düşük olan katılımcılar için tasarlanan ‘Muhafazakar Portföy’, emekliliği yaklaşanlara, düşük gelir grubuna, başka birikim yapma olanağı olmayan veya tek birikimi bireysel emeklilik sisteminde bulunan katılımcılara önerilebilir.

Piyasalara yabancı, şimdiye kadar mevduat dışında yatırım yapmamış katılımcıların, korunma ihtiyacına dönük olan portföyde, dövizdeki dalgalanmalardan faydalanabilmek için kıymetli madenler fonları yer alıyor.

2 – Dengeli Portföy: Sınırlı risk alarak hisse senetleri ve döviz yatırımına portföyünde yer vermek isteyen katılımcılar için oluşturulan ‘Dengeli Portföy’de, kamu borçlanma araçları yine de ağırlıklı yatırım olarak yer alıyor. Bu portföy daha çok piyasalara çok yakın olmayan, fakat BES dışında da birikimi olan gelir grubuna dönük. Dengeli portföyde kamu iç borçlanma araçları fonları yüzde 60, Hisse senedi fonları yüzde 20 ve kıymetli madenler fonları yüzde 20 oranında yer alıyor. Bu portföy yapısıyla gelirini ağırlıklı olarak faiz getirisinden sağlayacak olan portföyde kıymetli madenler fonları ile dövizdeki artış olasılığından faydalanmak hedefleniyor. Hisse senedi fonlarının yüzde 20 seviyesinde bulunması ise bulunduğumuz dönemde riske kapı ara-lasa da, olası yükselişlerde sermaye kazancı sağlayabilir.

3 – Dinamik Portföy: Birikim kabiliyeti olan, risk alabilen daha genç katılımcılara uygun olan ‘Dinamik Portföy’de, riskli piyasalarda getiri arayışı öne çıkarılıyor. Ancak bir taftadan da sermaye riskini düşürecek sabit getirili yatırım da mevcut. Her ne kadar faizlerdeki yükseliş, sabit getirili yatırımların fiyatlarmda da aşırı volatiliteye neden olmuşsa da, uzun vadede portföydeki varlıkların faiz getirisi fiyata yansıyacaktır.

4 – Riskli Portföy: Genç ve uzun yıllar sistemde birikim yapabilecek olan katılımcılara uygun olan ‘Riskli Portföy’de, faiz getirisi değil, sermaye kazancı ve döviz getirisi hedefleniyor. BES’e yeni katılan ve uzun süre katkı payı ödemeye devam edecek katılımcılara uygun görünüyor. Bu nedenle portföye yüzde 40 hisse senedi fonları, yüzde 40 kıymetli madenler fonları ve yüzde 20 kamu dış borçlanma araçları fonları dahil ediliyor. Böylece düzenli ve sabit bir getiri yerine, düşükten biriktiren, yükselince azaltan volatil bir portföy yapısı hedefleniyor. Bu portföy yapısı ile riskli portföy, piyasaları takip etmeyen, piyasa zamanlaması yapmayan katılımcılara çok uygun görünmüyor.

5 – Katılım Portföyü: Faizsiz getiri hedefleyen katılımcılar için önerilebilecek olan örnek ‘Katılım Portföyü’ndc standart katılım fonları yüzde 60 oranında yer alıyor. Portföyünde asgari yüzde 60 oranında kira sertifikası bulundurmak zorunda olan standart katılım fonları, kira getirisine ve katılma hesaplarına odaklanıyor. Hisse senedi fonları ile kıymetli madenler fonları kalan yüzde 40’ı eşit paylaşıyor. Aslında katılım portföylerinde de değişik risk grupları oluşturulabilir. Standart fonların oram artırılıp, katılım hisse senetleri ve kıymetli madenlerin oranları düşürülerek daha düşük risk ve daha düşük getiri hedeflenebilir. Ya da katılım standart fonunun oranı düşürülüp, kıymetli madenler ve katılım hisse fonların oranı artırılarak daha riskli bir portföy yapısına da geçmek mümkün.

ÇALIŞMANIN METODOLOJİSİ

Bu çalışmada değişken fonlar, karma fonlar, devlet katkısı fonları, katılım katkı fonları, endeks fonlar, fon sepeti fonları ve para piyasası fonları örnek fon çalışmasına dahil edilmedi. Çünkü bu fonların bir kısmı her bireysel emeklilik şirketinde yok. Devlet katkısı fonları ve devlet katkısı katılım fonları da katılımcıların bu fonlar üzerinde değişim hakları olmadığından, çalışmaya dahil edilmedi.

Fonlardan oluşan bir portföyün en önemli zorluğu getirisinin nasıl hesaplanacağı ile ilgili. Aynı kategoride birden fazla fon var. Fler birinin getirisi birbirinden oldukça farklı. Kategorilere göre yapılmış bir endeks çalışması da olmadığından getiri hesaplaması aynı kategorideki fonların belli bir dönemdeki getirisine göre hesaplandı. (Bu arada kategori bazında bir endeks çalışmasına da ihtiyaç olduğu görülüyor.) Gerçekte farklı fonlara yatırım yapan katılımcıların aynı kategorideki getirileri de farklı olacak. Bu çalışmada örneklerde verilen her kategoride yer alan fonların getirisi ağırlıklı ortalama yöntemi ile değerlendirildi. Portföyü büyük olan fonlar getiriye daha çok etki ederken, daha küçük portföye sahip fonların getiriye etkisi daha az olacak. Fonbul.com.tr sitesi kategori bazında getirilerin hesaplanmasına destek verdi.

Örnek fon portföyümüzde dört farklı risk grubu ve faizsiz getiri tercih edenler için bir ‘Katılım Portföyü’ oluşturduk. Tabii ki risk grupları daha da çeşitlendirilebilir. Önerilecek fonlar üç adetle sınırlı tutulmayabilir. Farklı hesaplamalar ile fon önerilebilir vb. Fakat haftalık bir ekonomi dergisinde yer alacak bir çalışmanın mümkün olduğunca basit, kısa, herkes tarafından anlaşılabilir bir yapıda olması gerekiyor. Bu yüzden bizim çalışmamız da ilk etapta beş farklı örnek portföy üzerinden oluşturulacak. Üç ayda bir yenileyeceğimiz örnek fon portföylerinde önceki döneme göre oluşan getiriyi görmek mümkün olacak. Portföyde yer alan fonlar ve oranları döneme uygun olarak yenilenecek.

Oluşturulan örnek portföylerde piyasalarla ilgili varsayımlar nelerdir? Altın, döviz, hisse senedi ve faiz tarafında beklentiler neler? Öncelikle bir teknik analiz kuralını tekrarlayalım. Trend dönüşünü görünceye kadar trendde kal. Bunun anlamı “trendi takip et, trend ile hareket et” demektir; hele ki BES gibi uzun vadeli bir yatırım söz konusu ise ve alım-satım hakkın sınırlı ise… Demek ki. BES katılımcısı uzun vadeli trend dönüşüne kadar bekleyecek, trend dönüşünü gördüğü zaman işlem yapacak.

Döviz piyasasında halihazırda uzun vadeli yukarı trend devam ediyor. Ancak kısa vadeli düzeltme olduğu gözleniyor. BES’te döviz tarafını kıymetli madenler fonları ile kamu dış borçlanma araçları fonları temsil ediyor. Trend dönüşünü görene kadar bu fonlara yatırım devam edecek.

Faiz tarafında TCMB son yaptığı 6,25 baz puanlık faiz artışı ile piyasa faizlerini yakaladı. Flatta beklenen yıllık enflasyon üzerine çıktı. Dolayısıyla faiz getirisi hedefleyen yatırımlar için bu seviyeler çok uygun olabilir. Özellikle uzun süre sisteme katkı payı ödeyecek katılımcılar için. Bu nedenle örnek portföylerde faizli borçlanma araçlarına daha çok yer veriliyor.

Hisse tarafında ise uzun vadeli yükselen trend devam ediyor. Ancak yılbaşından bu yana devam eden orta vadeli düşüş trendi ve piyasalardaki volatilite, şimdilik hisse senedi yatırımlarının bütün örneklerde daha muhafazakar olmasının temel nedeni. Önümüzdeki dönemde orta vadeli aşağı yönlü trendin, tekrar yukarı yönlü trende dönüşeceği yönünde sinyaller gelirse, bir sonraki dönemde hisse oranları artırılabilir.

Kıymetli madenler tarafında ise fiyatı belirleyen değişkenlerden döviz tarafında uzun vadeli yükseliş trendi, altının ons fiyatı tarafında uzun vadeli düşüş trendi söz konusu. Ancak içeride fiyatı asıl belirleyen döviz fiyatları. Bu nedenle altın fiyatlarında önümüzdeki dönemde izlenebilecek düşüşler, uzun vadeli birikimler için uygun alım seviyeleri oluşturabilir.

Alim TELCİ / Halk Portföy Genel Müdürü

“Enflasyonun yönü faiz getirisini etkiliyor”

2008 yılından itibaren küresel likidite bolluğu gelişmekte olan ülke piyasalarında borçlanma vadelerinin uzamasına imkan verdi. Türk bonoları da bu likidite bolluğundan nasibini alırken, Hazine’nin ilgili dönemde hem maliyeti azaldı, hem de borçlanma vadeleri TL bazındaki ihraçlarda 10 yıla kadar ulaştı.

Bonoların matematiği gereği fiyatın faize olan duyarlılığı (konveksite), vade uzadıkça yükselir. Faizlerin düştüğü dönemlerde elinde uzun vadeli tahvil bulunduran portföyler kazançlı bir dönem geçirir. Ancak son dönemde hem küresel piyasalarda likidite bolluğu döneminin bitiyor olması hem de ülkemize yönelik ekonomik saldırılar nedeniyle TL cinsi tahvil faizlerinde önemli boyutlara ulaşan bir faiz yükselişi gerçekleşti.

BIST-KYD tarafından açıklanan verilere göre, KYD Uzun 5-10 yıllık tahvillerden oluşan endeks yıl başından bu yana yüzde 30 değer kaybetti. Emeklilik fonları pazarında Kamu Borçlanma Araçları Fonlarının daha ağırlıklı olarak kullanıldığı KYD Tüm Endeksi ise yılbaşından bu yana yüzde 18 oranında değer kaybetti. Bu rakamlar vadeler uzadıkça aslında sabit getirili bir ürün olan bono tahvil yatırımlarının oldukça değişken sonuçları olabileceğini gösteriyor.

Dolayısıyla kamu borçlanma araçları fonları faizlerin yükseldiği dönemde yatırımcı getirisine dezavantaj; düştüğü dönemde ise avantaj olarak yansımakta. Yatırımcının faizlerin yönü konusundaki tahmini/görüşü bu fonlara yatırım zamanlamasında ana belirleyici olmalı. Kamu borçlanma araçları ürünlerine yatırım yaparken kur-enflasyon-küresel likidite koşullan ve nihayetinde faizlerin yönüne göre beklentilerini oluşturmalı. Faizlerin düşeceği yönünde bir tahmini olan yatırımcı uzun vadeli kamu borçlanma fonlarına yatırım yapabilir.

Nihan ÖZENÇ / İş Portföy Genel Müdür Yardımcısı

“Hisse fonlar, hisselerden oluşan bir sepettir”

BES fonlarının getirilerini, avantajlarını ve dezavantajlarını değerlendirirken, sistemin uzun vadeli bir sistem olduğunu, dolayısıyla kısa vadeli dalgalanmaları gösterge almadan, uzun vadeli yatırım perspektifi içinde değerlendirme yapılması gerektiğini unutmamak gerekir. Bu fonların getirisi esas olarak yatırım yapılan ana varlık grubu olan hisse senedi endekslerine paralel seyreder. Hisse senedi portföy yöneticileri, hisse seçimi yolu ile bu endekslerinin getirilerinden daha iyi bir sonuç elde etmeye çalışır. Yatırımcılar hisse senedi fonu yatırımları ile yatırımlarını tek bir hisse senedine değil, hisse senedi sepetine yönlendirebilir. Fon yatırımları yolu ile tek bir hisse senedinin riski alınmaz, risk dağıtılır.

Hisse senedi yatırımları tarihsel olarak yüksek oynaklık seviyesine sahip varlık grubudur. Bu nedenle risk alma iştahı ve kapasitesi yüksek yatırımcıların bu fonlara yatırım yapması tavsiye edilir. Hisse senedi fonları varlık bazlı fonlar olduğu için alım-satım zamanlaması getiri açısından ön plana çıkar.

Ekonominin istikrarlı bir şekilde büyüdüğü, şirket karlarının ekonomik büyümeye paralel arttığı, faizlerin gerilediği ve global risk iştahının yüksek seyrettiği dönemlerde hisse senedi fiyatları yükselir. Ekonomik büyümenin yavaşladığı, şirket karlarının gerilediği, faizlerin yükseldiği, global risk iştahının zayıf seyrettiği dönemlerde ise hisse senedi fiyatları geriler. Yatırımcıların hisse senedi fonu yatırımı yaparken bu faktörleri dikkate almaları faydalı olacaktır.

Uğur BOGDAY / Ziraat Portföy Genel Müdürü

“Altın riskten korur, döviz getirisi sağlar”

Türkiye’de kıymetli madenler fonu denilince, altın fonları akla gelir. Yılın ilk sekiz ayında altının gramı TL bazında yüzde 60 değer kazanırken, altın fonları ortalama yüzde 55 getiriyle BES yatırımcılarının yüzünü güldürdü. BES’in yapısal olarak yatırımcılara sağladığı avantajlar malum, ancak böyle dönemlerde yatırımcının tercihlerini konjonktürel olarak doğru fonlarda yoğunlaştırması önemli.

Türk Lirası’nm dolar karşısında değer kaybı yaşadığı dönemlerde performansıyla dikkat çeken altın, TL cinsinden varlıklarla ters orantılı bir getiri potansiyeli taşıyor. Son dönemde piyasalarda yaşanan kırılgan denge çerçevesinde altının bir riskten kaçış enstrümanı olarak da algılandığı, farklı varlıkların risklerini dengelemek için portföylerde ağırlığının artırıldığı görülürken, daha riskli varlıkların öne çıkacağı fıyatlamalarda da aynı şekilde portföylerde altın emeklilik fonlarının ağırlıklarının azaltılacağını görmemiz şaşırtıcı olmayacaktır.

BES katılımcılarının altın fonlarına yatırım yaparken hem altının dolar bazında fiyat riskine hem de dolar/TL riskine maruz kalacaklarını bilmeleri gerekir. Global olarak bakarsak altın fiyatlarının jeopolitik risklerin çok fazla arttığı, global risk iştahının daraldığı dönemlerde daha güçlü kalması beklenir.

İşin içine TL de girince TL varlıkların değer kaybettiği, TL’nin dolar karşısında değer kaybettiği dönemlerde altının bir koruma amacı olarak portföylerdeki riskli varlıkların ağırlığını dengelemek açısından kullanılması sağlıklı olacaktır. Öte yandan tersi olarak da TL varlıkların güçlendiği ve TL’nin değer kazandığı dönemlerde ise altına dayalı yatırım araçlarının görece daha zayıf bir performans göstereceği de göz önünde bulundurulmalı.

Emir ALPAY / Yapı Kredi Portföy Genel Müdürü

“Değişken fonlar, standart dışı getiri demektir”

BES içerisinde portföy sınırlamaları nedeniyle herhangi bir sınıfa girmeyen fonlar, ‘Değişken Fonlar’ olarak tanımlanır. Bu tanıma göre değişken fonların sistemde diğer fon türü sınırlamalarıyla karşılaştırıldığında çok daha geniş bir yatırım evrenine sahip olduklarını görüyoruz. Sektörde, değişken fon altında yer alan fonların birbirlerinden farklı enstrümanlara yatırım yapabildikleri daha esnek bir yapı ile karşılaşıyoruz.

Bu kategori altında yurtiçi hisse senedi, devlet ve özel sektör tahvil-bonoları ile kira sertifikalarına yatırım yapan fonlar yer alıyor. Ayrıca gelişmiş ve gelişmekte olan ülke hisse senedi piyasalarına, döviz cinsi tahvil ve bonolar ile eurobond’lara yatırım yapan fonlar da yine değişken fonlar arasında bulunuyor. Kısacası bu fonların diğer fon türlerinde gözlemlediğimiz standart kalıpların dışında

bir yatırım evreninde yer aldığını söyleyebiliriz. Ayrıca yönetim şekillerinde de hem pasif hem de aktif yönetimi benimseyen fonlar bulunuyor. Dolayısıyla değişken fonlar, yatırımcılara çok daha geniş bir yatırım seçeneği ile farklı piyasalardaki fırsatlardan yararlanma imkanı sağlıyor. Diğer yandan fonun neye yatırım yaptığının iyi araştırılarak emeklilik planlarına dahil edilmesi önem kazanıyor.

Bireysel emeklilik planlarına dahil edilen fonların, emeklilik zamanı dikkate alınarak uzun vadeli bir perspektif ile seçilmesi genel prensip olarak öne çıkıyor. Yapı Kredi Portföy olarak plan sahiplerine fon dağılımlarını yıllık periyodlarla gözden geçirmelerini öneriyoruz. Plan sahiplerinin konjonktürel değişiklikler ve yatırımcı beklentisi doğrultusunda danışmanların yönlendirmeleri ile yatırım kararı vermeleri yerinde olacaktır.

Taylan TÜRKÖLMEZ / Allianz Hayat ve Emeklilik, Allianz Yaşam ve Emeklilik Şirketleri Genel Müdürü

“Düşük risk, düşük getiridir”

Yüzde 40 Kamu İç Borçlanma Araçları, yüzde 50 Standart Fon ve yüzde 10 Kıymetli Madenler Fonu’ndan oluşan muhafazakar portföy, anaparasının bir kısmıyla alternatif yatırım araçlarını tercih eden ve enflasyona karşı çok yüksek olmasa da bir miktar reel getiri elde etmek isteyen katılımcılar için uygun bir portföydür. TL tahvil faizlerinin geldiği bu seviyelerin kamu borçlanma fonlarına ve standart fonlara orta ve uzun vadeli yatırım yapmak için cazip olduğunu düşünsek de kısa vadede sert dalgalanmalar yaşanması durumunda güvenli liman olarak görülen tahvil yatırımları da katılımcılara kayıplar yaşatabiliyor. Ancak uzun vadede kamu borçlanma fonlarının yanı sıra standart fonlar da portföye az miktarda hisse senedi eklenmiş olması önümüzdeki dönemde yaşanacak olası toparlanmada katılımcıları tatmin edecek getiriler sağlayabilir. Aynı zamanda portföye bu iki fonla birebir ilişkili hareket etmeyen kıymetli maden fonunun da eklenmesi portföyü daha dengeli bir hale getirebilir. Fakat kısa dönemde piyasalarda hala belirsizlikler olması ve portföyü daha dengeli bir hale getirmek için kıymetli madenler fonunun daha fazla oranda alınması da mümkün. Allianz Türkiye olarak katılımcılarımıza risk tercihleri doğrultusunda fon paketleri öneriyoruz. 2016 Eylül ayından itibaren sunmaya başladığımız fon paketlerimizde, düşük risk grubunda da yüksek risk grubunda da, döviz cinsinden yatırım yapan menkul kıymetler fonlarına, değişen ağırlıklarla mutlaka yer veriyoruz.

Erol ÖZTÜRKOĞLU / Fiba Emeklilik Genel Müdürü

“Dinamik portföy yatırımcısı uzun vadeli düşünmeli”

Bu portföy yapısında, yılbaşından bu yana önemli kayıplar yaşamış olan hisse senedi ve kamu iç borçlanma araçları ağırlıklı bir şekilde yer alıyor. Ocak-Ağustos döneminde BIST-100 endeksinde yüzde 31, orta vadeli kamu tahvil endeksinde ise yüzde 21 oranında bir düşüş yaşandı.

Türkiye’nin içinde bulunduğu devalüasyon ve yüksek enflasyon ortamının tepe noktasına ulaşıp ekonominin ve fınansal göstergelerin tekrar toparlanmaya geçeceği dönemlerde, bu tür bir portföy kompozisyonunun mevduat gibi alternatif yatırım araçlarına kıyasla son derece yüksek bir getiri sağlaması, kuvvetle muhtemeldir. Diğer yandan, yüksek değişkenliğe sahip bu tür portföylerde hareketlerin her zaman yoğun dalgalı olması elbette ki kaçınılmaz. Dolayısıyla fınansal göstergelerde düzelmenin tam olarak ne zaman başlayacağını tahmin etmenin zorluğunu düşündüğümüzde, bu tür bir portföy dağılımındaki yatırımcının uzun vadeli düşünmesi zorunlu.

Aynı şekilde, altına yatırım yapacak fonlar, bu yatırım aracının ABD Doları bazında fiyatlanıyor olması nedeniyle kurdaki hareketlerden de etkileneceği unutulmamalıdır. İstanbul Altın Borsası’nın ağırlıklı ortalama altın fiyat endeksi, yılbaşından bu yana devalüasyonun da etkisiyle yüzde 61 değer kazandı. Aynı dönemde altın fiyatlarında dolar bazında yüzde 8’e yakın bir gerileme olmasına rağmen, yaşanan bu yükseliş, aynı şekilde Türk Lirası’nın önümüzdeki dönemdeki hareketlerinden de etkilenecektir. FED’in faiz politikası nedeniyle güçlenen doların sıkıştırdığı altın fiyatları, bir süre daha bu baskıya maruz kalabilecek olsa da gelişen piyasalardaki döngünün kırılmasından sonra dolar bazında hızla toparlayabilir. Özet olarak bu portföy yapısı, yüksek değişkenlik arz eden ve uzun vadeli düşünülmesi gereken bir yapıdır.

Mahmut GÜNGÖR / Bereket Emeklilik Genel Müdürü

“Katılım portföyü faizsiz getiri hedefleyenler için…”

Örnek modeldeki portföy “karma” olarak tabir edilen üç ayrı değişken getirili ürünün bir arada yer aldığı bir portföydür. Hisse katılım fonları yoğun hisse senedi içerdiğinden yüksek volatiliteye sahiptir.

Kıymetli madenler fonu da kur ve ons volatilitesinden etkilenecektir. Standart katılım fonları ise ağırlıklı kira sertifikalarından oluştuğu için risk-getiri beklentisi düşük ve dengeleyici bir katkı sağlayabilecektir. Diğer taraftan, söz konusu portföyü getiri yaratma potansiyeli açısından değerlendirdiğimizde…

■ Yüzde 20’lik hisse senedi kısmı için BIST endeksleri f/k ve pd/ dd değerlemesine bakıldığında küresel muadillerine göre iskontoludur.

■ Yüzde 20 kıymetli madenler portföyde koruma görevindedir.

■ Yüzde 60’lık kira sertifikaları ağırlıklı yapı portföyde dengelenme ve sabit bir iç verim yaratmaktadır.

Sonuç olarak, örnek modeldeki portföy yaklaşık dört risk değerine denk gelmekte ve bu nedenle risk algısı yüksek katılımcılar için orta-uzun vadede uygun olabileceğini düşünmekteyiz.

ZEYNEP CANDAN AKTA Ş