Değer yatırımı stratejilerine dönüş

Bu hafta “Değer Yatırımı”yaklaşımının ünlü ismi joseph D.Piotroski’nin F-Skor kriterlerini kullanarak yaptığımız puanlamayı, BİST-TÜM’de işlem gören şirketlerin fınansal sonuçlarına yıllıklandırarak uyguladık…

Değer yatırımı stratejileri

BU hafta geçen yılın ekim ayı sonlarında, değer yatırım stratejileri kapsamında ele aldığımız Piotroski F-Skor filtrelemesinin 2018 yılı dokuz aylık finansal sonuçlarına göre revize ederek yeniden değerlendiriyoruz. Önce hatırlatmalarla başlayalım…

“Değer Yatırımı” alanında uluslararası tanınırlığa sahip Stanford TJniversitesi’nde Muhasebe Profesörü olan Joseph D. Piotroski tarafından geliştirilen “F-Skor Filtrelemesi”yle, fiyat bir kenara, finansal durumu itibariyle sağlam olan şirketleri belirleyebilmek amaçlanmakta. Bu doğrultuda, Piotroski, şirketlerin finansal sonuçlan üzerinden belirlediği üç ana başlık altındaki dokuz kriter üzerinden; her bir kriteri sağlayana 1 puan, sağlamayana 0 puan verilecek şekilde, 0 ile 9 arasmda değer alabilen bir ölçümleme yapmış; buna da F-Skor adını vermiştir. F-Skoru 8 ve 9 olan şirketleri “sağlam”; 0 ve 2 aralığında olanları ise “zayıf’ olarak kategorize etmiştir.

DOKUZ KRİTER

Bu stratejiyi Borsa İstanbul’da işlem görmekte olan hisselere uygulamadan önce, F-Skoru oluşturan ana başlık ve kriterlere değinelim:

KÂRLILIK

– Net Kâr: Eğer son durum itibariyle Net Kâr varsa +1 puan (net zarar ise 0 puan)

– Nakit Akımı: Eğer son durum itibariyle pozitif Nakit Akımı varsa +1 puan

– Aktif Kârlılığı: Eğer son durum itibariyle Aktif Kârlılığı bir önceki yıla kıyasla daha yüksekse +1 puan

– Kârın Kalitesi: Eğer son durum itibariyle Nakit Akımı, Net Kârdan yüksekse +1 puan

BORÇLULUK, LİKİDİTE VE FONLAMA KAYNAKLARI

– Kaldıraç Oranında Düşüş: Eğer Uzun Vadeli Borçluluk Oranında bir önceki döneme göre düşüş varsa +1 puan

– Likiditede Artış: Eğer Cari Oran (Dönen Varlıklar/Kısa Vadeli Yükümlülükler) bir önceki döneme göre artış göstermişse +1 puan

– Sulanma Etkisi Bulunmaması (Sermaye artırımı ile özellikle ekonomik açıdan güçsüz tarafta olan pay sahiplerinin şirket payları içindeki sahiplik oranının düşmesi): Son yıl itibariyle şirket sermaye artırımına gitmemiş ise +1 puan

OPERASYONEL ETKİNLİK

– Marj İyileşmesi: Eğer önceki döneme kıyasla daha yüksek brüt kâr marjı varsa +1 puan,

– Aktif Devir Hızı: Eğer bir önceki döneme kıyasla aktif devir hızı artmışsa +1 puan (verimlilik göstergesi olarak)

GRAHAM SAYISI FORMÜLÜ

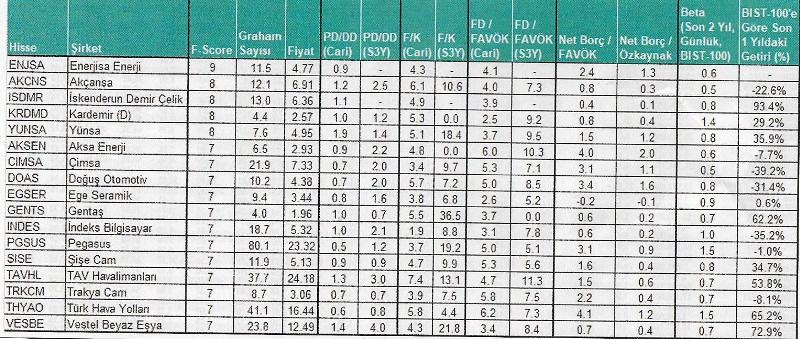

Bu kriterler üzerinden yapılan puanlamayı, payları BIST-TÜM’de işlem gören şirketlerin 2018 yılı dokuz aylık finansal sonuçlarını yıllıklandırarak uyguladık. Böylelikle, Piotroski’nin F-Skor puanlaması üzerinde 7, 8 ve 9 puan alan şirketler arasından temel, teknik, likidite vs. kriterler açısından da görece olumlu olduğunu düşündüğümüz şirketleri bir tablo olarak sunduk. Piotroski F-Skoru Stratejisini, özellikle kısa-orta vadeli yatırım kararları açısından tek başına bir gösterge olarak almak yerine, karar almaya yardımcı olan bir unsur olarak değerlendirmenin daha sağlıklı olacağını düşündüğümüzü de belirtelim.

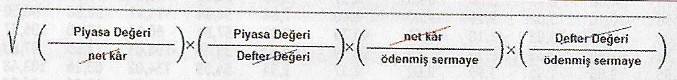

Tabloya geçmeden önce, yine daha önce ele aldığımız bir diğer değer yatırım stratejisi olan “Graham Sayısı”nı da söz konusu filtrelemeye dahil ettik. “Graham Sayısı”, hisse senedi yatırımı konusundaki fikirleri büyük ölçüde zorlu piyasa koşullarına dair tecrübelere dayanan, Değer Yatırımı’nın kurucusu olarak kabul edilen ve dünyanın en ünlü yatırımcılarından olan Warrcn Buffett’ın hocası olan Benjamin Graham’m bir hisse için ödemeye razı olacağı en yüksek fiyatı belirlerken kullandığı yöntemlerden biridir. Graham’m bir hissenin pahalı olmadığını kabul etmesi için 15 Fiyat /’Kazanç (F/K) oranının ve 1.5 Piyasa Değeri / Defter Değeri (PD/ DD) oranının altında olma şartının yattığını ifade edelim. Bu durum her hisse, piyasa şartı ya da yatırımcı profili için uygun olmayabilir. Ancak, genel anlamda muhafazakar bir bakış açısını yansıttığı için fikir vermesi açısından faydalı olabilir. Daha fazla uzatmadan Graham Sayısının formülüne geçelim:

Graham Sayısı – ./22.5 X ( hisse başına kâr )x( hisse başına defter ) değeri

Buradaki 22,5 rakamı “15 F/Kx 1.5 PD/DD = 22,5” formülünden gelmekte. Bu formülü daha açık şekilde yazarak bakalım;

Karekök içinde yazılan kesirlerdeki gerekli sadeleşmeler yapıldığında, kök içinin Piyasa Değerinin yani fiyatın karesi; bölü ödenmiş sermaye yani toplam hisse adedinin karesi şekline dönüşmekte. Bunun karekökü ise “Piyasa Değeri / Ödenmiş Sermaye”ye, yani bir adet hissenin fiyatının hesaplanışına dönüşmekte. Graham, bir hisseye yatırım yapmak için, hissenin piyasa fiyatının bu formülden çıkacak sonucun altında olmasını tercih etmekte; diğer bir ifadeyle bu formülden çıkacak sonucu bir hisse için biçeceği en yüksek fiyat olarak görmekte idi. Bu nokta, söz konusu formülün yalnızca piyasa çarpanlarına dayanıyor ve diğer değişkenleri göz ardı ediyor olmasının bir handikap olduğunu; bu nedenle bu formül sonucu çıkacak fiyatın bir “hedef fiyat” gibi değerlendirilmemesi gerektiğinin altını önemle çizelim. Tabloda yer alan hisseleri belirlerken, son kapanış fiyatı Graham Sayısı’ndan îcüçük olanları dikkate aldık.

BIST-100 FİRMALARI

Hazırladığımız tabloda hisse fiyatlarının bulunduğu seviyelerinin ne ölçüde ucuz-pahalı olduğuna dair bir ön fikir vermesi açısından Piyasa Değeri / Defter Değeri, Fiyat / Kazanç ve Firma Değeri / FAVÖK gibi bazı temel çarpanların cari ve son üç yıldaki ortalama değerlerini de ekledik. Cari çarpan değerinin son üç yıl ortalamasının üzerinde olması, FAVÖK tarafındaki olumlu performansın büyük ölçüde fiyatlandığı ve hissenin çok da ucuz olmayabileceğine dair bir sinyal olarak yorumlanabileceğinden bu göstergelere dikkat etmekte fayda bulunmakta. Ayrıca, yine aynı doğrultuda ön fikir vermesi açısından, tablonun en sağ bölümünde her bir hissenin son bir yıllık dönemde BIST-100 endeksine kıyasla gösterdiği fiyat performansına da yer verdik. Tabloda, şirketlerin borçluluklarına dair de bir ön fikir sahibi olabilmek adına Net Borcun şirket FAVÖK ve Özkaynağının kaç katma karşılık geldiğine dair göstergeleri de ekledik. Bu oranların l’in altında olması, şirketin asıl operasyonlarından elde ettiği kârın yani FAVÖKün veya özkaynağının net borcundan daha fazla olduğu şeklinde yorumlanabilir. İlâve olarak, hisse hareketlerinin piyasanın genelindeki hareketlere verdiğinin tepkiye dair fikir vermesi açısından, tabloda, hisselerin son iki yıllık dönemde günlük periyottaki betaları da yer almakta. Genellikle, betanın 1’den düşük olması hissenin piyasa hareketlerine görece az, l’den yüksek olması ise görece fazla tepki verdiğini işaret etmekte.

Hemen hemen her hafta dile getirdiğimiz gibi hazırladığımız tablo ve paylaştığımız hisseler o hafta odaklandığımız konuda çizdiğimiz teorik çerçevenin piyasadaki yani pratikteki karşılığının olup olmadığına dair bir referans niteliği taşıdığını da tekrar hatırlatalım.

EROL GÜRCAN