Fonlarda yeni dönem

Hazine’nin yeni düzenlemesi iki olumlu sonuç doğurabilir. Birincisi, bağımsız portföy yönetim şirketleri kendilerini gösterme fırsatı bulabilir. İkincisi, fonların yönetimi konusunda rekabetin artması katılımcıların getirilerini artırabilir…

HAZİNE tarafından yapılan değişiklikle 2018’den itibaren bireysel emeklilik şirketleri kurucusu oldukları fonları, portföy yönetim şirketleri arasında yeniden dağıtıma tabi tutacak. Neden mi? “Aynı portföy yönetim şirketi tarafından yönetilecek fonların tutarı, toplam portföyün yüzde 40’mı aşamayacağına dair düzenleme” nedeniyle. Haziran ayında çıkarılan bu düzenleme 1 Ocak 2018 tarihinde yürürlüğe girecek. Düzenlemeye göre, BES şirketleri yüzde 30+yüzde 30+yüzde 40 olmak üzere en az üç portföy yönetim şirketiyle çalışmak zorunda kalacak. Bireysel emeklilik şirketleri çok gönüllü olmasalar da buna uymak zorundalar.

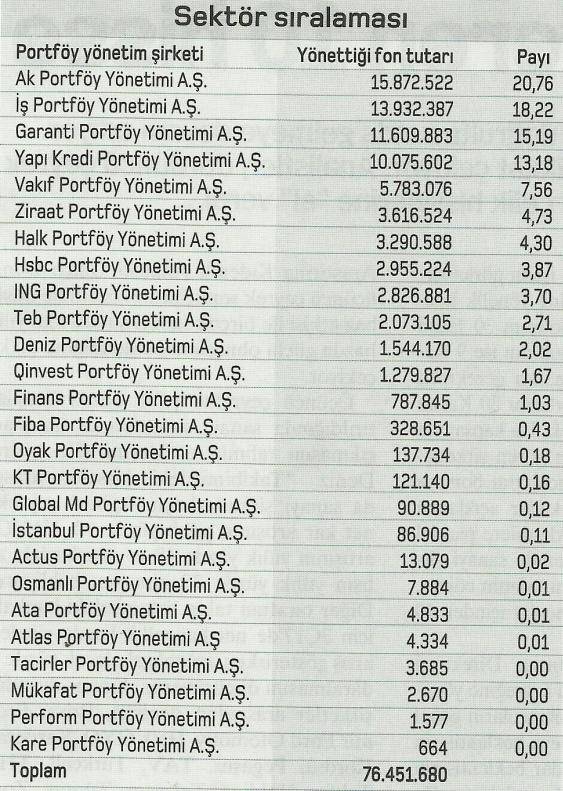

Aşağıdaki tablomuzda portföy yönetim şirketlerinin emeklilik fonları sektöründeki ağırlığı görülüyor. Ak, İş, Garanti, Yapı Kredi ve Vakıf Portföy beşlisi sektördeki varlıkların yüzde 75’ini yönetiyor. Kalan yüzde 25’i de 21 portföy yönetim şirketi paylaşıyor. Yukarıda da görüldüğü gibi banka kökenli portföy yönetim şirketleri fonların çok büyük bir kısmında hakim durumda. Ak portföy 41 adet emeklilik fonu yönetirken, îş 35, Yapı Kredi 25, Garanti 24 ve Vakıf Portföy 18 emeklilik fonunu yönetiyor. Otomatik katılım ile Ziraat ve Halk Portföy’ün atılımda olduğu gözleniyor.

‘BAĞIMSIZLAR’ İÇİN KENDİNİ GÖSTERME FIRSATI

Piyasada var olan ama BES fonlarından pay alamayan veya çok düşük oranda pay alabilen ‘bağımsız’ portföy yönetim şirketleri için bu bir fırsat. Şimdiye kadar özel portföy yönetimi ve yatırım fonlarının yönetimiyle rüştlerini ispat ettiler. Osmanlı, Atlas, Tacirler, Perform ve Kare Portföy Yönetim şirketleri hali hazırda birer fon ile faaliyet gösteriyor. Ata portföy ile KT Portföyün ikişer, Mükafat, Aktus ve İstanbul Portföyün üçer, Global ve Oyak Portföy’ün dörder emeklilik fonu var.

BES ŞİRKETLERİ KARAR ARİFESİNDE

Katılımcıların kendilerine emanet ettiği fonların getirisinin artırılması bireysel emeklilik şirketlerinin de en çok istediği şey. Fon yönetim sektörü hata, gecikme kabul etmiyor. Daha önce aynı gruba bağlı oldukları portföy yönetim şirketleriyle uyum içinde bir çalışma düzeni oluşturdular. Karşılıklı güven çerçevesinde yürüyen faaliyetler, şimdi biraz daha denetim esaslı bir yapıya doğru evrilecek. Bu da her iki taraf açısından çalışma uyumunu bozabilir. Ancak yapacak bir şey yok, bireysel emeklilik şirketleri fonları en az üç portföy yönetim şirketi arasında dağıtacak.

KATILIMCILARA FAYDA SAĞLAYACAK.

Yapılan düzenleme bireysel emeklilik sistemi katılımcılarına iki şekilde fayda sağlayacak gibi görünüyor. Birincisi hemen olmasa bile ileriki dönemlerde fon işletim gider kesintilerinde indirimler gündeme gelebilir. Fonlardan alman fon işletim gider kesintisi portföy yönetim şirketi ile BES şirketi arasında paylaşılıyor. Portföy yönetim şirketlerinin geliri fon işletim gider kesintisinin (FİG) yaklaşık yüzde 11-12’si civarfnda hesaplanıyor.

Artan rekabetle en büyük pazarlıkların kesintilerde yaşandığı belirtiliyor. Portföy yönetim şirketlerinin payının FİG’nin yüzde 6’larma doğru düşmesi bekleniyor. İkincisi, artan rekabet, fonların getirilerinde de artış getirebilir. Fon yöneticileri daha iyi getiri sağlayabilmek için daha detaylı çalışacak, daha çok çaba gösterecek. Her yıl yeniden yapılacak sözleşmeler, portföy yönetim şirketlerini daha aktif fon yönetimi yapmaya zorlayacak. Bu da katılımcıların birikimlerinin artmasına ve sistemin hedeflerine ulaşmasına yardım edecek.

BES yatırımının püf noktaları

Bireysel emeklilik sisteminde genellikle getirilerin azlığından yakınılır ve bireysel emeklilik şirketleri ile portföy yönetim şirketleri eleştirilir. Ancak bazen katılımcıların çıkış trendinde olan bir yatırım aracında pozisyonlarını koruyamamaları, erken satış yapmaları piyasa getirilerinden faydalanamama gibi bir sonuç doğurur. Örneğin hisse senetleri piyasası yılbaşından beri yükseliş trendinde. BIST-100 bu dönemde yüzde 45* getiri sağladı. Yılbaşında bireysel emeklilik sistemindeki fonların hisse senedi yatırımları 7.226 milyon TL idi. Buna BIST-100’ün getirisini ve yıl içerisinde katılımcıların hisse fonlara giden katkı paylarını ilave ettiğimizde 11 milyar TL civarında bir hisse senedi portföyüne ulaşmalıydık. Halbuki bugün itibariyle BES fonlarının hisse senedi yatırımlarının tutarı 9.718 milyon TL olarak görünüyor. Bireysel emeklilik sistemindeki hisse fon katılımcıları hisse fon pozisyonlarını devam ettirmiş ve trendin akışına uymuş olsalardı, bireysel emeklilik sistemindeki toplam fon tutarı bir milyar TL daha fazla olacaktı.

* Bireysel emeklilik sektöründeki fonların birçoğunun getiri kıstası da BIST-100 endeksidir.

Ne yapmalı?

2013 yılında bireysel emeklilik sistemine girmiştim. Her ay katkı paylarımı düzenli olarak ödedim. Ancak mayıs ayında geçirdiğim bir trafik kazası nedeniyle çalışamıyorum. Sosyal Sigortalar Kurumu’ndan malulen emekli oldum ama bireysel emeklilik sistemine katkı payı ödemeye zorlanıyorum. Paramı alıp çıksam mı diye düşünüyorum, ne dersiniz? S. KAYA/ADAPAZARI

Bireysel emeklilik sisteminde de malulen emekli olma hakkınız var. Sosyal Güvenlik Kurumüna göre maluliyet gelirine hak kazanılan belgeyi veya resmi sağlık kurumlarından alınmış, maluliyet halini doğrulayan belgeyi bireysel emeklilik şirketine vermeniz gerekir. Maluliyet halinde sistemde biriken tasarruflarınız ile devlet katkılarının tamamını alabilirsiniz. Bunun için bireysel emeklilik şirketinizle iletişime geçerek ayrıntıları öğrenebilirsiniz.

Devlet memuru olarak çalışırken, işimden ayrılıp özel sektöre geçtim. Yılbaşından beri maaşımdan ‘otomatik katılım’ kapsamında kesilen parayı alabilir miyim? A. GELEM/BURSA

işini değiştirenler için önemli olan gittiği yeni işyerinin ‘Otomatik Katılım’ kapsamında olup olmamasıdır. Eğer yeni işyeriniz Otomatik Katılım kapsamında ise devlet memuru olarak çalıştığınız işyerinde kesilen katkı paylan yeni İşyerinizin bağlı olduğu bireysel emeklilik şirketine aktarılır. Bu durumda sözleşmenizin başlangıç tarihinden kaynaklanan haklarınız aynen korunur. Eğer yeni işyeriniz ‘Otomatik katılım’ kapsamında değil ise…

• Dışarıdan ödemeye devam edebilirsiniz. En az brüt asgari ücretin yüzde 3’ü kadar katkı payı ödemeniz gerekecektir.

• Ya da birikimlerinizi ve onların getirilerini alarak sistemden çıkabilirsiniz. Ancak bu durumda hak ediş sürelerini tamamlamadığınız için devlet katkılarını alamazsınız.

48 yaşında bir ev kadınıyım. Hiç çalışmadım, sigortam yok. Eşimden benim için bireysel emeklilik sözleşmesi yaptırmasını istiyorum. Ama eşim bunlara inanmadığını söylüyor, onu ikna etmek için ne söylemeliyim? K.SARAÇ/İSTANBUL

Bireysel emeklilik şirketlerinin ev kadınları için özel emeklilik planlan var. Aylık 100-200 TL katkı payı ödeyerek sisteme girebilirsiniz. Üstelik devlet de her 100 TL için 25 TL katkı ödüyor. Anadolu Hayat Emeklilik, ‘katkı payı ödeme teminatı’ veriyor. Yani eşinizin vefatı veya maluliyeti halinde 10 yılın dolmasına kalan süreyi bireysel emeklilik şirketi sizin adınıza ödüyor. Halk Emeklilik de giriş aidatları ile kesintilerin bir kısmını düşük tutuyor. Yaşınız itibariyle 10 yıl sonra zaten 56 yaşını doldurmuş olacağınız için 58 yaşında sistemde biriken tasarruflarınızın ve devlet katkılarının tamamını hak edeceksiniz, ister planlı ödeme seçeneği ile maaş almayı tercih edersiniz, ister birikiminizin tamamını alır sistemden çıkarsınız. Eşinizin emekli maaşının yanında bir maaş daha, iyi olmaz mı?

ZEYNEP CANDAN AKTAŞ