İndirim yerine vergi adaleti daha önemli

Bazı sektörleri desteklemek için yapılan vergi indirimleri diğer sektörlerde de heyecan yarattı ve beklentileri artırdı. Adil bir vergi sistemi herkesi memnun edebilir…

KAMU harcamaları yükünü topluma yayma aracı olan vergi sistemi hem kaynak, hem de gelir dağılımları açısından günümüzde fevkalade bir önem taşıyor. Türkiye’de ilk bakışta, vergide kanunilik ilkesi, Anayasa kuralı olarak mevcuttur. Ancak, Türk vergi sistemi, dar tabanlı gelir ve kurumlar vergileri ile geniş tabanlı bir katma değer vergisi üzerine dayanıyor. Bu yaklaşım ise, vergi adaletini vergileme yoluyla bozabiliyor. Anayasamızın 73.Maddesinde “vergi ödevi” aşağıdaki şekilde düzenlenmiş bulunuyor:

“Herkes, kamu giderlerini karşılamak üzere, mali gücüne göre, vergi ödemekle yükümlüdür. Vergi yükünün adaletli ve dengeli .dağılımı, maliye politikasının sosyal amacıdır. Vergi, resim, harç ve benzeri mali yükümlülükler kanunla konulur, değiştirilir veya kaldırılır.”

Konunun iki tarafı var. Bir tarafı kamu adına Maliye Bakanlığı, diğer taralı ise verginin muhatabı olan mükellefler. Tarafların global ekonomide ve teknolojide yaşanan gelişmelere uyum sağlayarak, eski anlayışlarını ve yapılarını terk etmiş olsalar dahi günümüzde devam eden farklı beklentileri devam ediyor.

İDARENİN MÜKELLEFLERDEN BEKLENTİLERİ

- Vergi bilinci ve buna bağlı vatandaşlık görevi iyi kavranmak.

- Mükellef haklarının ne olduğunu iyi bilmeli ve özenle takip edilmeli.

- Vergi ödevlerini zamanında ve eksiksiz yerine getirmeli.

- Kayıt dışı veya kanun dışı işlere tevessül etmemeli.

- Belge ve muhasebe düzenine gerekli özen gösterilmeli.

- Mali müşavirlere ve vergi uzmanlarına danışarak işlem yapmalı.

MÜKELLEFLERİN İDAREDEN BEKLENTİLERİ

• Vergi adaleti sağlanmalı, toplanan vergiler hizmet olarak topluma geri dönmeli. Kayıt dışı uygulamaların önüne geçilmeli ve vergi tabana yayılmalı.

• Sık sik vergi afları çıkarılmamalı. Vergi ödevlerini düzgün ve zamanında yerine getiren dürüst mükelleflere bir ayrıcalık tanınmalı.

• İnceleme zaman aşımı süresi beş yıldan üç yıla indirilmeli, inceleme ve denetimlerin sonucunda mükellefe haksızlık yapılmamalı. Mâliyenin mükellefler üzerindeki korku psikolojisi kalkmalı.

• Vergi mevzuatı sadeleştirilmeli, gereksiz vergi maddeleri yürürlükten kaldırılmalı. Son dönem geçici vergi uygulamasına son verilmeli.

• Bakanlar Kurulu’na özellikle oranlar ile ilgili olarak verilen yetki yelpazesi pek geniş olarak kullanılmamalı, indirim ve istisnaların alanı daraltılmak.

• Bazı vergi dairelerinde KDV iadelerindeki gecikmelere veya sıkıntılara son verilmeli, devreden KDV sorununa bir çözüm bulunmalı.

VERGİNİN YARISI İSTANBUL’DAN

Gelir İdaresi Başkanlığı (GİB) tarafından bu yıl yayımlanan raporda şu değerlendirmeler yapılıyor:

• Türkiye genelinde 2017 vergilendirme dönemi yıllık gelir vergisi beyanlarına ilişkin olarak 2018 Mart ayında 3 milyon 486 bin 592 mükellef tarafından yıllık gelir vergisi beyannamesi verilmiştir.

• Verilen yıllık gelir vergisi beyannameleri ile 77 milyar 339 milyon 779 bin 509 TL matrah beyan edilmiş ve beyan edilen bu tutar üzerinden 20 milyar 636 milyon 779 bin 513 TL gelir vergisi tahakkuk ettirilmiştir.

• Türkiye geneli gelir vergisi mükelleflerinden en fazla vergi tahakkuk eden ilk 100 mükellefin illere göre dağılımı, İstanbul (87), Ankara (4), Gaziantep (4), Bursa (2), İzmir (1), Eskişehir (1) ve Burdur (1) olarak gerçekleşmiştir.

• Türkiye genelinde 2017 vergilendirme dönemi için her bir mükellef ortalama 22 bin 182 TL matrah beyanında bulunmuş ve bu matrah üzerinden ortalama 5 bin 919 TL gelir vergisi tahakkuk ettirilmiştir.

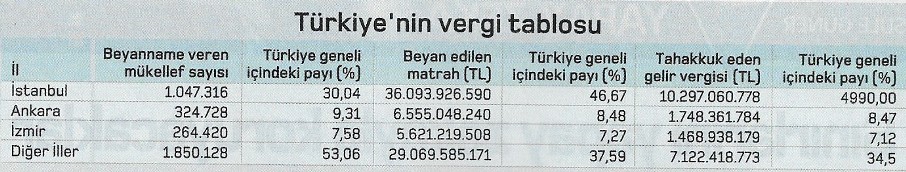

2017 yılı vergilendirme dönemi beyanlarına göre İstanbul, Ankara ve İzmir illerinde, beyanname veren mükellef sayısı, matrah tutarları ve tahakkuk eden gelir vergisi tutarları ile bunların Türkiye geneli içindeki payları aşağıdaki tabloda görülebilir.

VERGİDE ADALET TARTIŞMALARI

Yukarıdaki veriler sadece ticari, zirai, serbest meslek, menkul ve gayrimenkul geliri elde eden gelir vergisi mükelleflerini kapsamakta. En çarpıcı olanı ise, her bir mükellef ortalama 22 bin 182 TL matrah beyanında bulunmuş ve bu matrah üzerinden ortalama 5 bin 919 TL gelir vergisi tahakkuk ettirilmiş olmasıdır. Bu da beyannamcli bir mükellefin beyan ettiği vergi bir asgari ücretlinin yıllık ödediği vergiden daha az olduğunu gösteriyor. Bir başka çarpıcı durum ise, beyannamcli mükelleflerin vergilerini zamanında ödememeleri, ertelemeleri ve daha da ötesi sık sık çıkan aflardan yararlanmaları söz konusu. Oysa ücret geliri elde edip vergi ödeyen ücretlilerin böyle bir şansı bulunmuyor.

îş bu yazımızda, sadece gelir vergisi konu edilmiş olup, aynı eleştiriler şirketlerin beyan ettikleri kurumlar vergisi mükellefleri için de geçerlidir. Temel vergi sorunlarımızdan bir diğeri ise, kazanç üzerinden alınan beyannameli gelir/kurumlar vergisi mükelleflerinden yeterince vergi alınamamasından, gider ve harcama üzerinden (özellikle KDV ve ÖTV) alınan vergilere ağırlık verilmesidir. Bu durum, vergi adaleti konusunu daha çok tartışılır hale getiriyor.

ALGI ÇOK OLUMSUZ

Vergi adaleti ve vergiye gönüllü uyum arasındaki ilişki incelendiğinde, vergiye karşı olumsuz tepkilerin en büyük gerekçesinin mükellefler tarafından adil bulunmayan vergi algısı olduğu göze çarpmakta. Mükellefin vergi yükünün adil olmadığına inanması, psikolojik olarak mükellefin makul ölçülerde vergi kaçırmasına neden olur. Mükellefler vergiye yönelik tutumlarını belirlerken, diğer mükelleflerin tutumlarını da göz önünde bulundururlar. Mali yükümlülüklerini tam olarak yerine getiren mükellefler, yasalara uygun davranmayıp eksik vergi ödeyen ve bunun sonucunda hiçbir yaptırıma maruz kalmayan mükellefleri gördükçe, haksızlığa uğradıkları hissine kapılabilirler. Bu durumda mükellefler ödedikleri vergi yükünü daha ağır olarak hissetmekte ve vergiye yönelik tutumlarını olumludan olumsuza doğru yönlendirebiliyor.

Mükelleflerin devletin politikalarına karşı sahip oldukları düşünceler onların vergiye gönüllü uyum derecelerini etkilemektedir. Bu anlayışa göre, vergi ödemeyi bir vatandaşlık görevi olarak algılayan mükellef vergisel yükümlülüklerini yerine getirmek konusunda daha istekli olacaktır. Çünkü vergisel yükümlülüklerini eksiksiz ve zamanında yerine getiren mükellef devlete olan bağlılığını göstermiş olur. Devletin politikalarını desteklemeyen ve ona güvenmeyen bir bireyin vergisini tam olarak ve istekli bir şekilde ödemesi beklenemez. Mükelleflerin, fazla vergi ödemelerine rağmen devlet harcamalarından yeterince yararlanamadıkları hissine kapılmaları, adalet duygusunu zedeleyebiliyor ve devlete olan bağlılıklarını etkileyebiliyor.

REFORM ŞART

Ülkemizde uygulanan vergi mevzuatı, ülkenin ekonomik, sosyal, mali ihtiyaçlarına cevap veremiyorsa, sade, kolay anlaşılır bir yapıda değilse, sürekli değiştirme ihtiyacı gösteriyorsa ve istikrarlı bir yapı arz etmiyorsa vergi kaçağı artar. Mükelleflerin yasalara uygun davranabilmesi yasaların anlaşılabilir, uygulanabilir ve sade olmasıyla yakından ilişkilidir. Sürekli değişen ve karmaşık bir yapıya sahip olan yasalar, mükelleflerin kimi zaman bu karışıklıktan kaynaklı istemeden de olsa vergilerini ödeyememelerine sebep olabiliyor.

Vergi uygulamalarındaki bazı indirim ve istisnalar da vergi adaletini bozabiliyor. Çok zorunlu hallerde bazı lokomotif sektörler veya temel gıda maddeleri gibi önemli tüketim malları hariç olmak üzere indirim veya istisnalar azaltılmalı. Diğer sektörler karşısında haksız rekabet yaratılmaması için bazı lokomotif sektörlerin de abartılmaması gerekiyor. Haklı olarak, başka sektörlerin de vergi indirimi ve istisna talepleri gündeme gelebiliyor ki bu tür taleplerin de hiçbir zaman sonu gelmez.

Son söz, bütçe dengesi açısından, her bir vergi indirimi bilahare başka bir vergi veya mevcut vergilerdeki artış olarak karşımıza çıkacağı unutulmamalı. Bazı eleştirilere rağmen, birçok konuda başarılara imza atmış mevcut iktidardan, vergi adaleti için reform beklentileri her geçen gün artıyor.

TALHA APAK