SON haftalarda hazırladığımız yazılarda ağırlıklı olarak başta BIST-100 endeksi olmak üzere Türk varlıkların gerek kendi tarihsel ortalamalarına gerekse de emsallerine kıyasla son derece iskontolu olduğuna değindik. Bu iskontaya ve önümüzdeki sürece ilişkin BIST’in taşıdığı potansiyele değinirken atıfta bulunduğumuz başlıkları toparlamak gerekirse…

• Dış dinamikler: Küresel piyasalarda bir süredir gelişmekte olan ülkeler lehine olan havanın (başta gelişmiş ülke merkez bankaları plmak üzere birçok merkez bankasından genişleyici politika adımları) daha da olumluya dönmesi olasılığı şimdilik azalmış gibi görünse de en azından 6-9 ay daha Türkiye gibi dış finansman ihtiyacı olan gelişmekte olan ülkeler açısından destekleyici olmaya devam etmesi beklenebilir.

• Türkiye’nin makroekonomik göstergeleri: 2018 ortalarında başlayan güçlü dengelenme sürecinin 2019 yılının ikinci yarısı itibariyle yerini kademeli bir toparlanmaya bıraktığı yönünde güçlü sinyaller vermekte. Yakın dönemde açıklanan temel makro göstergeler ve bunlara ilişkin öncü göstergeler dipten dönüşün başladığı yorumlarını desteklemekte. Ancak, henüz beklenen toparlanma ivmesine tam anlamıyla ulaşılmamış olduğunu da not edelim. TCMB’nin yılın ikinci yarısında politika faizinde gittiği 10 puanlık indirimin, finansal koşullardaki sıkılığı azaltarak iktisadi faaliyet üzerinde gecikmeli olarak destekleyici etkide bulunacağı yönündeki görüşümüz devam ediyor. Ekim ayında artan jeopolitik risk ve dış ilişkilerdeki gerginlik kaynaklı ortaya çıkan geçici oynaklık gibi gelişmeler, beklenen toparlanma ivmesini bir miktar geciktirme/yavaşlatma riski oluşturmakta. Ancak, TL varlıklardaki oynaklıkların ekim ayı ortası itibariyle önemli ölçüde azalmış olması, yakın dönemde uluslararası kuruluşların Türkiye’nin ekonomik görünümüne ilişkin yorumlarında gözlenen kısmi de olsa iyileşme gibi unsurlar da Türk varlıklara olan yatırımcı algısının geçen yıla göre daha olumlu seviyelere taşındığını göstermekte.

• Piyasa çarpanları, değerlemeler ve risk göstergeleri: BIST-100 endeksinin gerek kendi tarihsel ortalamalarına gerekse de emsallerine göre yüzde 35’ler civarında bir iskontoya sahip olduğuna yakın dönemde yazdığımız yazılarda dikkat çekmiştik.

Ayrıca, ülke risk priminin önemli göstergelerinden olan CDS priminin de yakın dönemde önemli bir iyileşme gösterdiğini tekrar hatırlatalım. Yaşanan birçok zorluğa karşın, 2019 yılına ait açıklanan dokuz aylık finansal sonuçlar itibariyle şirket kârlılıklarının da büyük ölçüde beklentilerle uyumlu veya üzerinde olması da bir diğer olumlu gösterge. Geçen haftaki yazımızda beklenen konsensüs kâr beklentileri üzerinde yaptığımız istatistiki yaklaşımdan çıkan sonuçların da BIST-100 endeksinin önümüzdeki bir yıllık dönem içinde 125 bir civarına yükselmesinin güçlü bir olasılık olduğunu işaret ettiğini de hatırlatalım.

FİLTRELEME KRİTERLERİMİZ

Bu değerlendirmeler ışığında bu hafta yakın dönemde momentum ile öne çıkan hisseler üzerinde durmaya karar verdik. Bu doğrultuda, endekste oluşan iskonto döneminde öncelikli olarak büyük ölçekli ve likiditesi yüksek hisselerin baskı altında kalmış olacağı; piyasa genelinde görülecek olası bir toparlanmada da öncelikli olarak bu hisselere yönelik talebin artabileceği varsayımını temel alan bir yaklaşım kullanmayı tercih ettik. Bu yaklaşımın pratikteki bir karşılığının olup olmadığını anlamak için

• 2019 başından bu yana BIST-100 endeksine göre olumsuz ayrışan (sene başından itibaren hissenin yüzde fiyat değişimi, endeks seviyesinin yüzde değişiminden düşük olan),

• Son bir aylık dönemde hissenin yüzde fiyat değişimi, endeks seviyesinin yüzde değişiminden yüksek olan,

• Piyasa değeri 1 milyar TL’nin üzerinde olan,

• Fiili dolaşımdaki hisse oranı yüzde 25’in üzerinde olan,

• 2019 yılının geride kalan dokuz aylık döneminde net kâr elde etmiş olan hisseleri filtreledik.

DEĞERLENDİRİRKEN DİKKAT…

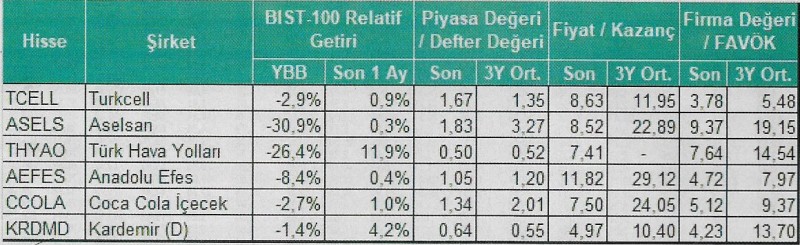

Yukarıda çizdiğimiz tablo ve beklentilerimizin pratikteki yansımalarını gösterebilmek adına, bu hisseler arasında temel-teknik analiz ve likidite koşulları açısından görece daha olumlu durumda olduğunu değerlendirdiğimiz bazı hisselere aşağıdaki tabloda yer verdik. Tabloda hisselerin, sene başından bu yana ve son bir aylık dönemde BIST-100 endeksine göre gösterdiği perfromansa ek olarak, hisse fiyatlarının mevcut seviyelerine ilişkin bir ön fikir vermesi amacıyla Piyasa Değeri / Defter Değeri (PD/DD), Fiyat / Kazanç oranı (F/K) ve Firma Değeri / Faiz, Amortisman, Vergi Öncesi Kâr (FD / FAVÖK) gibi bazı çarpanların son değerleri ile son üç yıldaki ortalama değerlerini karşılaştırmalı olarak gösterdik.

Bu noktada bir hatırlatma da bulunmakta fayda var. Köşemizdeki yazılarda mümkün oldukça her hafta farklı bir yatırım stratejisi ya da bakış açısına yönelik çizdiğimiz teorik çerçevenin pratikte bir karşılığının olup olmadığını göstermeyi amaçlıyoruz. Her yatırımcının farklı risk algısı, beklentisi ve vade tercihi bulunduğunu, burada yer alan hisseler her yatırımcı için uygun olmayabileceğinin altını bir kez daha çizelim. Yazılarımızda yer alan bilgi/içerik genel yatırım tavsiyesi kapsamında olup kesinlikle birebir yatırım danışmanlığı niteliği taşımıamakta olup yazılarımızın tek amacı hisse senedi yatırımı konusunda okuyucuları bilgilendirmek ve farklı bakış açıları sunabilmek.

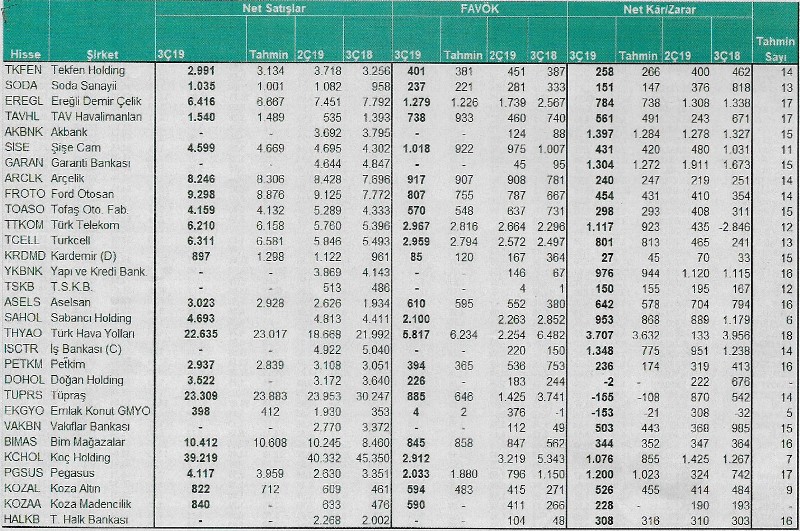

Payları BIST-30 kapsamında yer alan şirketlerin 2019 dokuz aylık finansal sonuçlarının tümü geçen hafta itibariyle görüldü. Önceki haftalarda paylaştığımız tablonun tamamlanmış hâlini bu hafta, bir sonraki finansal sonuç açıklama dönemine kadar son defa paylaşıyoruz. BIST-30’da yer alan şirketlerin net satışlar, Faiz, Amortisman, Vergi Öncesi Kâr (FAVÖK) ve net kârlarına yönelik beklenti-gerçekleşme rakamları tabloda yer almakta. Bu kalemler altındaki “3Ç19” sütunları şirketlerin gerçekleşen rakamlarım gösterirken; “Tahmin” sütunları konsensüs tahmin olarak adlandırdığımız kurumların/analistlerin tahmin ortalamasını; “2Ç19” sütunları bir önceki çeyrekteki gerçekleşmeleri; “3Ç18” sütunları geçen yılın aynı çeyreğindeki gerçekleşmeleri göstermekte. Tablonun en sağında, “Tahmin Sayı” sütununda ise konsensüs tahminlerin toplam kaç kurumun/ analistin tahmin ortalaması olduğunu göstermektedir.

EROL GÜRCAN