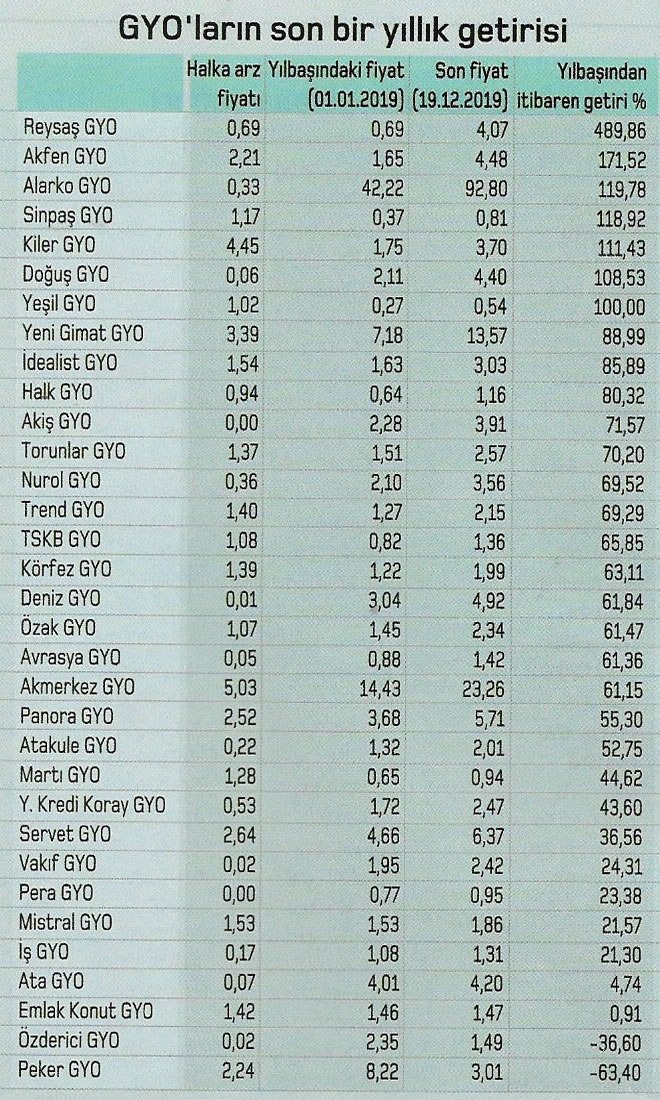

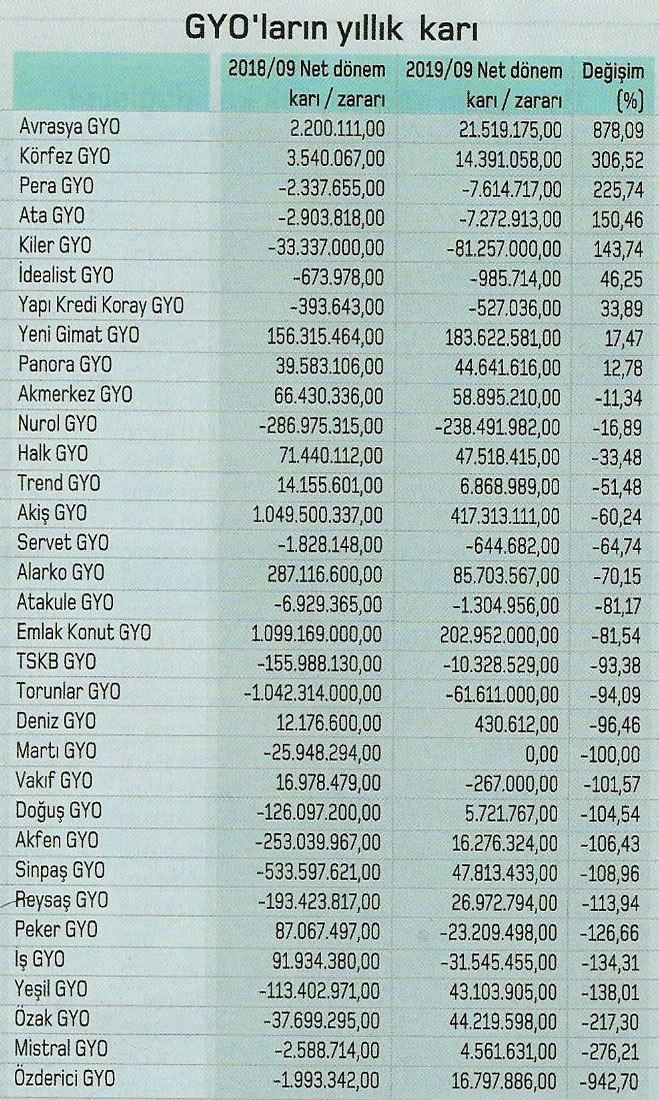

HİSSE senetleri borsada işlem gören 33 Gayrimenkul Yatırım Ortaklığı (GYO) var. GYO’ların portföyleri emlak uzmanları tarafından yönetildiği için bireysel yatırımcının kendi başına yaptığı gayrimenkul yatırımından daha etkin sonuçlar alınabildiği için bu hisseler ön plana çıkıyor. Yatırımcılar bir taraftan yüksek getirili gayrimenkullerin gelirlerinden yararlanma fırsatına sahip olurken, diğer taraftan da bu ortaklıkların paylarının borsada oluşabilecek fiyat artışlarından faydalanabiliyor. Kazançlarının kurumlar vergisinden istisna olması ve stopaj oranının Bakanlar Kurulu Kararı ile yüzde sıfır olarak belirlenmesi de GYO hisselerini cazip kılıyor. Yatırımcılara portföyündeki riski dağıtma fırsatı sunan GYO’ların son bir yıllık getirisine bakıldığında yüzde 489’lara, karlılıklarının yüzde 879’lara kadar yükseldiği görülüyor. Borsacılar yeni pozisyon almak isteyenlere orta ve uzun vade için GYO hisselerini öneriyor. Bu kapsamda da 15 GYO hissesine dikkat çekiliyor.

“FAİZ UNSURUNA DİKKAT!”

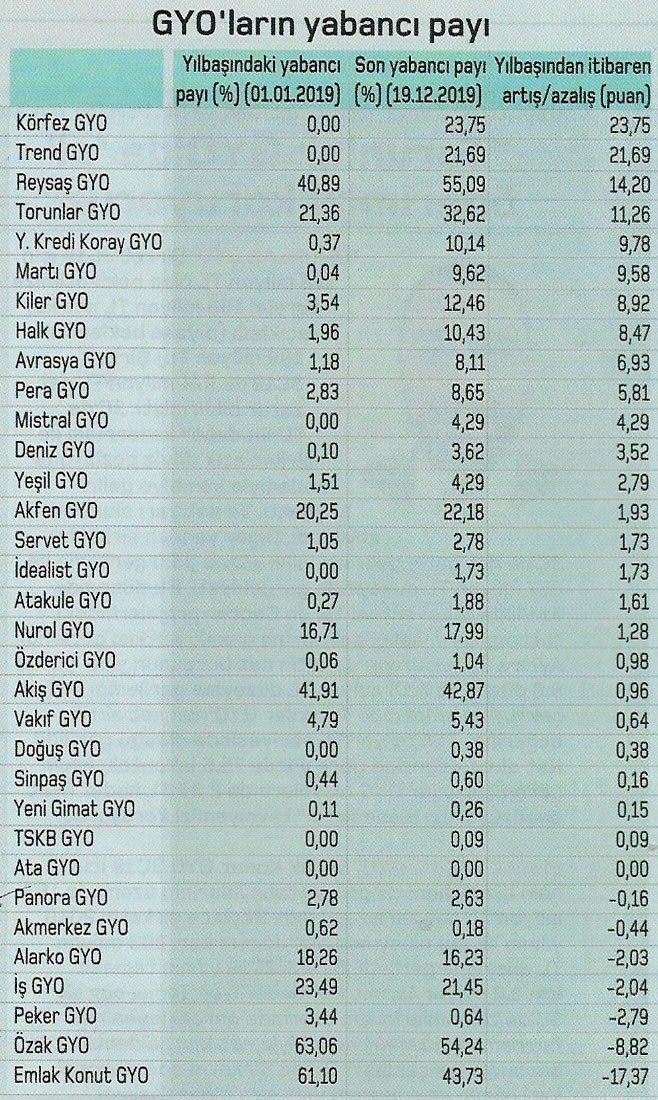

Halka açık GYO şirketlerine yatırım yapan yatırımcıların borsadaki fiyat dalgalanmalarından yararlanma imkanı bulduğunu belirten Tera Yatırım Ekonomisti Enver Erkan, şirket portföyünün emlak uzmanları tarafından yönetildiğini ve herhangi bir bireysel yatırımcının kendi başına yaptığı gayrimenkul yatırımından daha etkin sonuçlar alınabileceğine dikkat çekiyor. Bu şirketlere yatırım yapan yatırımcıların bir kısmının da uluslararası kuruluşlar olduğunu hatırlatan Erkan, “Gelişmekte olan ülkelerdeki gayrimenkul getirilerinden yararlanmak için bu kuruluşlar ikincil piyasalarda işlem gören GYO hisselerini, doğrudan emlak yatırımına göre daha çok tercih edebilmekte” diyor.

GYO hisselerini tercih ederken yatırımcıların öncelikle konut ve gayrimenkul sektörünü en çok etkileyen değişken olan faiz unsuruna dikkat etmesi gerektiğini belirten Erkan, yüksek faiz ortamı ipotekli satışların azalmasma, dolayısıyla talep azalmasına neden olacağı için bu durumun konut ve gayrimenkul sektörü için durgunluk veya yavaşlama anlamına gelebileceğini söylüyor. Bu nedenle ekonominin havasının iyi koklanmasım öneriyor.

Bu kapsamda şirket portföyünün konut ağırlıklı olup olmadığına, AVM, ofis gibi projeleri ve buralardan elde ettiği sürekli kira gelirlerinin bulunup bulunmadığına, varsa ne durumda olduğuna, yurtiçi ve yurtdışında üstlendiği projelere, devam eden projelerinin katma değer yaratıp yaratmadığına, gayrimenkul alım satım kazançlarının durumuna ve uluslararası yatırımcı ilgisinin olup olmadığma dikkat edilmesini söylüyor.

“GYO’LAR İSKONTOLU”

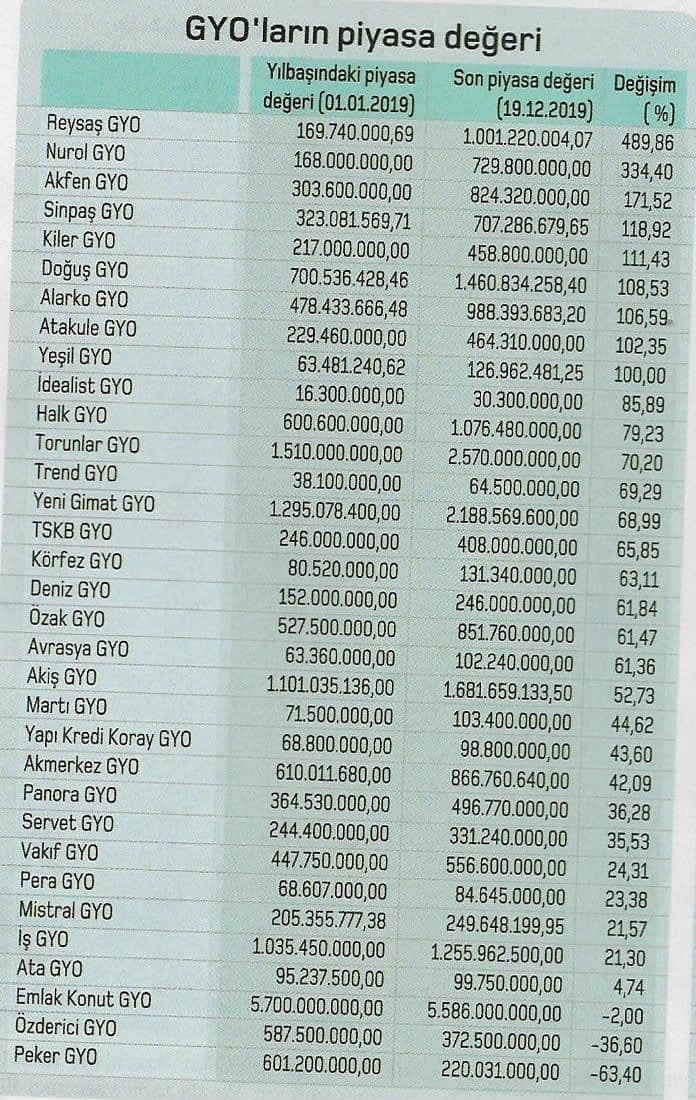

Erkan, GYO şirketlerinin önemli bir bölümünün borsada yıllardır iskontolu işlem gördüğünün de altını çizerek şu değerlendirmeyi yapıyor: “Sektörün son birkaç yılda dolar bazlı piyasa değeri büyük düşüş gösterdi. Bunun dışında, Türkiye’deki birçok büyük inşaat şirketi aile şirketi durumunda ve borsaya açılmaya sıcak bakmıyor. Konut sektöründe, ekonomi ve faizlerin durumu itibariyle yaşanan durgunluk da yatırımcının son süreçte GYO hisselerine sıcak bakmamasına neden oluyor. Sektörün genel olarak temettü verimi de düşük ve GYO’lar bazen hiç temettü vermeyebiliyor. Bu da tabii yatırımcı ilgisini düşüren bir faktör.”

Erkan hisse senetleri borsada işlem gören Akiş GYO, îş GYO, Alarko GYO, Özak GYO, Sinpaş GYO, Akmerkez GYO, Vakıf GYO, Kiler GYO ve Avrasya GYO hisselerinin orta ve uzun vade için alım potansiyeline sahip olduğuna dikkat çekiyor.

Nelere dikkat etmeli?

- Yatırımcılar öncelikle yatırım yapmayı planladıkları gayrimenkul yatırım ortaklığının karlılık durumu, sermaye yapısı, faaliyetleri ve yatırımları hakkında bilgi sahibi olmalı.

- Şirketin net aktif değerini, faaliyet raporlarından ve finansal tablolarından incelemeli.

- Şirketin portföyü iyi analiz edilmeli.

- Konut ve gayrimenkul sektörünü en çok etkileyen değişken olan faiz unsuruna dikkat edilmeli.

YÜKSEK POTANSİYELE YATIRIM

GYO’lann gayrimenkullere, gayrimenkul projelerine, gayrimenkule dayalı haklara ve sermaye piyasası araçlarına yatırım yapabilen, belirli projeleri gerçekleştirmek ya da belirli bir gayrimenkule yatırım yapmak amacıyla kurulabilen, gelirleri kururmlar vergisinden istisna tutulmuş sermaye piyasası şirketleri olduğunu belirten Gedik Yatırım Araştırma Müdürü Dr. Emre Ak-yolr “Kuruluş amaçları, getiri potansiyeli yüksek gayrimenkullere ve gayrimenkul projelerine yatırım yapmak, portföyündeki gayrimenkullerden kira geliri ve gayrimenkul alım satım kazancı elde etmektir. Gayrimenkul yatırım ortaklıkları, sadece gayrimenkule dayalı portföyün işletilmesi kapsamında faaliyet gösterebilir. Dolayısıyla gayrimenkul yatırım ortaklıkları kendi bünyelerinde makine ve ekipman bulunduramazlar, inşaat işlerini kendileri üstlenemezler, ancak inşaatını başka şirketlerin gerçekleştirdiği projelere finansman sağlayabilirler” diyor.

LİKİDİTE ZORLUĞUNU KALDIRIYOR

Portföyündeki gayrimenkullerin alım satımından ve kiralarından getiri sağlayan gayrimenkul yatırım ortaklıklarının, bu karı ortaklarına temettü olarak dağıtarak gelirlerini ortaklarına aktarabildiğini hatırlatan Akyol, böylelikle yatırımcıların, bir taraftan yüksek getirili gayrimenkullerin gelirlerinden yararlanma fırsatına sahip olurken diğer taraftan da bu ortaklıkların paylarının borsada oluşabilecek fiyat artışlarından da yararlanma imkanına sahip olduğuna dikkat çekiyor. Böylece likiditesi daha düşük olan gayrimenkulün kendisinden ziyade, ona yatırım yapan bir şirketin paylarının satın alınması, gayrimenkul yatırımının likidite edilmesi zorluğunu ortadan kaldırdığının altım çiziyor. Ayrıca, gayrimenkul portföyü, alanında uzman kişiler tarafından yönetildiğinden, herhangi bir kişinin kendi başına yatırım yapmasından daha etkin sonuçlar elde edilebildiğini hatırlatıyor.

Gayrimenkul yatırım ortaklığı paylarına yatırım yapmak isteyen yatırımcıların öncelikle borsada işlem yapmaya yetkili bir yatırım kuruluşuna talimat vererek, diledikleri gayrimenkul yatırım ortaklığının paylarını satın alabileceğini de dile getiren Akyol, yatırımcıların yatırım yapmayı planladıkları gayrimenkul yatırım ortaklığının karlılık durumunu, sermaye yapısını, faaliyetlerini, yatırımlarını, net aktif değerini, şirketin faaliyet raporlarından ve finansal tablolarından izlemesini öneriyor.

Borsa İstanbul’da 33 adet gayrimenkul yatırım ortaklığı paylarının işlem gördüğünü kaydeden Akyol, “Bu paylar yatırımcılar tarafından önemli derecede ilgi görmekte; fakat yatırımcıların gösterdikleri talebin seviyesi doğal olarak inşaat, emlak sektörlerinde meydana gelen dalgalanmalardan dönemsel olarak ciddi anlamda etkilenmekte” diyor.

Akyol hisse senetleri borsada işlem gören Alarko GYO, Emlak Konut GYO, îş GYO, Torunlar GYO, Özak GYO, Peker GYO ve Vakıf GYO hisselerinin orta ve uzun vade için alım potansiyeline sahip olduğuna dikkat çekiyor.

ÇOK SAYIDA AVANTAJA SAHİP

Vakıf Yatırım Yatırım Danışmanlığı ve Bireysel Portföy Yönetimi Müdürü Altan Aydın da gayrimenkul yatırım ortaklıklarının (GYO) gayrimenkullere ve gayrimenkullere dayalı sermaye piyasası araçlarına, gayrimenkul projelerine, gayrimenkule dayalı haklara ve sermaye piyasası araçlarına yatırım yapabilen, belirli projeleri gerçekleştirmek üzere adi ortaklık kurabilen, Sermaye Piyasası Kurulu’nun ilgili tebliğinde izin verilen diğer faaliyetlerde bulunabilen sermaye piyasası kurumlan olduğunu hatırlatıyor.

Aydın, GYO’lann belirli bir projeyi gerçekleştirmek amacıyla süreli, belirli alanlarda yatırım yapmak amacıyla ya da amaçlarında bir sınırlama olmaksızın süreli ve ya süresiz olarak kurulabileceğini belirterek “İlk akla gelen avantaj yönetim avantajıdır. Hali hazırda gayrimenkul yatırımına yönlenen yatırımcılar için şirket portföyü gayrimenkul alanında uzman kişiler tarafından yönetildiğinden, herhangi bir kişinin kendi başına yatırım yapmasından daha etkin sonuçlar elde edilebiliyor. GYODlar vergilendirmenin avantajlarını sunmasına rağmen, doğrudan emlak yatırım araçlarına kıyasla çok sayıda fırsata da sahip. Temettü gelirleriyle bağlantılı olarak büyük borsalarda işlem gören bir varlık olma avantajına da sahipler. GYODlara ilişkin bilgiler, muhasebe politikaları tarafından serbestçe temin edilebilir ve düzenlenir. GYODlarm ayrıca, yatırımcıların portföyündeki riski çeşitlendirme fırsatı bulunuyor. Bir mülkiyetin yararlarına ulaşırken, doğrudan emlak yatırımlarıyla ilgili zorluklardan kurtulmuş olursunuz” açıklamasını yapıyor.

“STOPAJ ORANI SIFIR”

Sermaye piyasalarının gelişmesi ve sermayenin tabana yayılması amacıyla Sermaye Piyasası Mevzuatına ve vergi yasalarına dahil olan gayrimenkul yatırını ortaklıklarının kazançlarının kurumlar vergisinden istisna edildiğinin de altını çizen Aydın, söz konusu istisnanın GYO’larca elde edilen tüm kazançlara (gayrimenkul satışından, kiralamasından elde edilen kazançların yanında, örneğin GYO’larca satılacak sabit kıymetlerden elde edilecek kazançlara, repo kazançlarına, kur farkı gelirlerine vb. de dahil olmak üzere) uygulanacağını söylüyor. Dolayısıyla bu istisnanın mevcut hükümler çerçevesinde GYO’lara diğer kurumlara oranla yüzde 20lik bir avantaj sağladığına dikkat çekiyor. Tam mükellef kurumlara dağıtılanlar hariç olmak üzere kurumlarca yapılacak kâr dağıtımlarında yüzde 15 oranında stopaj yapılması zorunluluğu bulunduğunu da kaydeden Aydın, GYO’lara sağlanmış olan bir diğer vergisel avantajın da bu kurumlarca dağıtılacak olan kâr payları üzerinden yapılacak stopaj oranının Bakanlar Kurulu Kararı ile yüzde sıfır olarak belirlendiğini hatırlatıyor.

BÜYÜK VE ISKONTOLU HİSSELER

GYO hisselerini tercih ederken dikkat edilmesi gereken konulara da değinen Aydın şu bilgileri veriyor: “Yatırımcılar net aktif değer, portföy değeri ve sektör ortalamalarına göre yeri, düzenli kira geliri olup olmaması, satış büyümesi, borçluluk yapısı gibi faktörlere dikkat etmeli. GYO şirketlerinde portföyde yer alan varlıklar rayiç bedel üzerinden belli olduğundan; Net Aktif Değer – Defter Değeri ile borsada işlem gören piyasa değerleri karşılaştırılabilir. Ancak genel olarak bir iskonto bulunur. Bu sebeple sektör ortalamalarıyla beraber değerlendirmek gerekir. Mevcut durumda sektörün Net Aktif Değerine göre iskonto ortalaması ise yüzde 46 seviyelerinde bulunur.”

Bu arada GYO şirketlerinin hisselerine yatırımcıların yeterli ilgiyi gösterdiğini ancak birçok şirket hisselerinde olduğu gibi bu sektör için de zaman zaman likidite probleminin olduğunu söyleyen Aydın, bu nedenle yatırımcıların nispeten büyük ve iskontolu hisselere yönelmelerinin faydalı olacağının altım çiziyor. Özellikle de Net Aktif Değeri’nin üzerinde piyasa değerine sahip hisselerden uzak durulmasını öneriyor. Aydın, hisse senetleri borsada işlem gören Özak GYO, Torunlar GYO, İş GYO, Akiş GYO, Reysaş GYO, Yeşil GYO, Kiler GYO, Yapı Kredi Koray GYO, Emlak Konut GYO ve Alarko GYO hisselerinin orta ve uzun vade için alım potansiyeline sahip olduğuna dikkat çekiyor.

GYO hisselerinin yatırımcılar için avantajları

- Borsadaki fiyat dalgalanmalarından yararlanma imkanı sağlar.

- Portföy emlak uzmanları tarafından yönetildiği için, bireysel yatırımcının kendi başına yaptığı gayrimenkul yatırımından daha etkin sonuçlar alınabilir.

- Yatırımcılar, bir taraftan yüksek getirili gayrimenkullerin gelirlerinden yararlanma fırsatına sahip olurken diğer taraftan da bu ortaklıkların paylarının borsada oluşabilecek fiyat artışlarından da yararlanabilir.

- Likidite zorluğunu ortadan kaldırmakta.

- Temettü gelirleriyle bağlantılı olarak büyük borsalarda işlem görebilir.

- Yatırımcılar portföyündeki riski çeşitlendirme fırsatı bulur.

- Bir mülkiyetin yararlarına ulaşırken, doğrudan emlak yatırımlarıyla ilgili zorluklardan kurtulur.

- GYO kazançları kurumlar vergisinden istisnadır.

- Stopaj oranı Bakanlar Kurulu Kararı ile yüzde sıfır olarak belirlenmiştir.

Dr. Emre AKYOL / Gedik Yatırım Araştırma Müdürü

“Özak GYO yükseliş trendinde”

ÖZAK GYO: İnşaat sektörüne 1995 yılında İnt-Er Yapı firması ile giren Özak Global Holding, bu alandaki tecrübesi neticesinde 2009 yılında Özak Gayrimenkul Yatırım Ortaklığını kurdu. 2012 yılında halka arz edilen Özak GYO, düzenli kira gelirine ve yüksek öz kaynak ve kredi kabiliyeti ile büyük çaplı projeler geliştirme yeteneğine sahip. Şirket payları 11.1 FD/FAVÖK çarpanıyla ve yüzde 60 net aktif değeri iskontosuyla işlem görmekte. Makroekonomik koşullardaki toparlanma işaretleri ve düşen faiz ortamıyla beraber yükseliş trendine giren hissede teknik olarak 2.50 TL seviyesinin aşılması durumunda yeni zirveler görülebilir.

Hissenin bu noktanın üzerinde kalması durumunda ekim ayında başlayan yükselen kanalın tepe noktasının bulunduğu 2.65-2.70 TL bölgesi yeni hedef noktası olacaktır.

PEKER GYO: 2017 yılında Peker Holding’ten kısmi bölünme sureti ile kurulan Peker GYO’nun payları 2018 yılında halka arz edildi. Şirket payları yüzde 45 net aktif değeri iskontosuyla işlem görmekte. Son dönemde GYO sektöründe yaşanan hızlı yükselişin gerisinde kalmış gözüken hissede 200 günlük üssel ortalamaların üzerine geçilmesi ve işlem hacminin bu dönemde artış kaydetmesi teknik açıdan pozitif olarak yorumlanabilir. Hissede iyimserliğin devam etmesi durumunda yukarıda sırasıyla yatay trendlerin bulunduğu 4.10 TL ve 4.60 TL seviyeleri direnç noktaları olarak takip edilebilir.

VAKIF GYO: 1996 yılında kurulan ve aynı yıl payları halka arz edilen Vakıf GYO, güçlü sermayesi, portföy büyüklüğü ve piyasa değerinin yanı sıra güvenilir ortaklık yapısı ile de sektörde önemli bir yere sahip. Şirket payları yüzde 42 net aktif değeri iskontosuyla işlem görmekte. Sektördeki olumlu görünümle beraber yükselişler gördüğümüz hissede teknik olarak sene içi zirvenin bulunduğu 2.54-2.56 TL bölgesinin aşılması durumunda 2.70-2.80 TL bandına doğru hareketlenme görülebilir. Şirket hisselerinde yükselen işlem hacmi olumlu teknik görünümü desteklemekte.

Enver ERKAN / Tera Yatırım Ekonomisti

“Akiş GYO sektörünün en önemli oyuncusu”

AKİŞ GYO: Akiş GYO’nun açıklanan 2019 dokuz aylık bilançosu değerlendirilirken kârını geçen seneki seviyenin yüzde 60 altına düşürerek 417 milyon TL olarak açıkladı. 2017 başında tamamlanan Saf GYO birleşmesi ile elde ettiği ekonomik ve operasyonel verimliliğin yanı sıra, birleşmenin getirdiği marka bilinirliği ve rekabet gücü artışı ile gayrimenkul sektöründeki en önemli oyunculardan biri haline geldi. Şirketin dönemsel karı da 171 milyon TL ile geçen yılın aynı dönemine göre çok aşağıda gerçekleşti. Akiş GYO’nun portföyünün en önemli parçası Akasya AVM’de bulunan mağazaların metrekare başına cirosu 3Ç19 döneminde yüzde 16.7 arttı. Dokuz aylık dönemde Akasya AVM operasyonel marjı yüzde 80 ile son dört yılın ortalamasının üzerinde gerçekleşirken, etkin maliyet yönetimi ve verimlilik çalışmaları marjın artmasında etkili olmuştur. Konsolide şirket FAVÖK marjı yüzde 65-70 bandında seyretmekle beraber, cadde mağazacılığı projelerinin tamamlanması ile birlikte yüzde 70 üzerine kalıcı olarak yerleşmesi beklenmekte. Şirket hisselerinde yüzde 24 yükseliş potansiyeli ile 4.80 TL hedef fiyat öngörüyoruz.

İŞ GYO: Çeşitlendirilmiş ve dengelenmiş portföyü ile gayrimenkul alanında dikkat çeken önemli şirketlerden biri. İş GYO’nun başta İstanbul Finans Merkezi, İnistanbul, İstanbul Kartal Manzara Adalar ve İzmir Ege Perla olmak üzere çeşitli ofis, alışveriş merkezi ve konut projeleri var. Şirketin kira geliri elde edilen taşınmazlarının yaklaşık yüzde 70’i ofis sektöründe olup, ofis yatırımlarının da yaklaşık yüzde 80’i kira geliri yaratmakta. İŞ GYO’nun dönemsel zararı 3Ç19’da 13 milyon TL olarak gerçekleşti. Geçen senenin aynı dönemine göre zararı büyümüştür. Dokuz aylık dönemde ise 2018’de elde edilen 91 milyon TL kara karşılık, bu yıl 32 milyon TL zarar açıkladı. Şirket hisselerinde yüzde 15 yükseliş potansiyeli ile 1.50 TL hedef fiyat öngörüyoruz.

ALARKO GYO: Yıllık yaklaşık olarak 5-5.5 milyon dolar kira geliri elde eden Alarko GYO, en son olarak Alkent İstanbul 2000 projesinin üçüncü fazı olan Büyükçekmece’deki Alkent 2000 Göl Malikaneleri projesinde, 63 malikane inşaatını ve satışını tamamladı. Maslak arsasında proje geliştirme çalışmaları devam etmekte. Şirket nitelikli gayrimenkullerden istikrarlı kira geliri elde etmekte. Alarko GYO’nun sahip olduğu Hillside Beach Club tatil köyü başta olmak üzere, nitelikli gayrimenkul portföyünden elde edilen istikrarlı kira gelirleri 2019 yılında da artarak devam ediyor. Şirket hisselerinde yüzde 22 yükseliş potansiyel ile 112 TL hedef fiyat öngörüyoruz.

Altan AYDIN / Vakıf Yatırım Yat. Dan. ve Bir. Portföy Yön. Md.

“Torunlar GYO’da ‘al’ önerimizi koruyoruz”

TORUNLAR GYO: Şirket 3Ç19 için 138 milyon TL olan beklentimize paralel 136 milyon TL net kar açıkladı (piyasa beklentisi 139 milyon TL) Şirket 3Ç18’de 974 milyon TL net zarar bildirmişti. 3Ç’de TL’nin değer kazanması ile şirket açık döviz pozisyonu nedeniyle kambiyo geliri kaydetti. Ve net karı olumlu etkilendi. Diğer yandan şirketin 3Ç’de net satış gelirleri yıllık yüzde 25.0 gerileme ile 257 milyon TL düzeyinde gerçekleşti. Bu dönemde özellikle 5. Levent ve Torun Çenter projelerindeki teslimatların satış gelirlerine olumlu katkısı gözlendi. Ayrıca 3Ç itibariyle şirketin net borcunun yıllık yüzde 8.0 düşüş ile 4.15 milyar TL düzeyine gerilediği dikkat çekti. Aynı dönemde Torunlar GYO’nun net aktif değerinin 7.55 milyar TL seviyesinde olduğu görüldü.

Net aktif değerine göre yüzde 75.6 ıskontolu işlem gören Torunlar GYO hisselerinde 2.35 TL hedef fiyat öngörüyoruz. Hissede “al” tavsiyemizi koruyoruz.

EMLAK KONUT GYO: Emlak Konut GYO 3Ç19 için hem bizim, hem de piyasa tahminlerinin üzerinde 153 milyon TL net zarar açıkladı. Böylece şirketin 2019 yılının ilk dokuz ayında net dönem karı 203 milyon TL düzeyine geriledi. Şirket 2019 yılının tamamı için 1.2 milyar TL net kar hedefliyor. Temel olarak 3Ç’de tahminlerimizin üzerinde gerçekleşen net finansman giderleri nedeniyle net kar beklentimizde sapmaya gerçekleşti. 3Ç’de Şirketin operasyonel karlılığının azalmasının yanı sıra diğer faaliyet gelirlerinde gözlenen gerileme de net karı olumsuz etkiledi. Diğer yandan, anahtar teslimi projelerin teslimlerinden kaynaklı gerçekleşmelerin yoğun olması nedeniyle şirketin operasyonel karlılığında düşüş gerçekleştiğini düşünüyoruz. Şirketin 3Ç’de net satış gelirleri yıllık bazda yüzde 13.4 artarak 398 milyon TL ile beklentimize paralel gerçekleşti. 2Ç19’da 376 milyon TL düzeyinde gerçekleşen FAVÖK 3Ç19’da 4.0 milyon TL’ye gerileyerek beklentimize yakın oluştu. Şirketin 2Ç19’da 3.85 milyar TL seviyesinde olan net borcu 3Ç19 itibariyle 4.07 milyar TL’ye ulaştı. Emlak Konut GYO hisselerinde 2.05 TL hedef fiyat öngörüyoruz. Kısa vade de “Endeksin Üzerinde Getiri” beklentimizle uzun vade için “al” önerimizi koruyoruz.

Borsa şirketlerinde neler oluyor?

GARANTİ BBVA: 25 milyar TL tavan tutara kadar tahvil, finansman bonosu ve yapılandırılmış borçlanma aracı ihracına ilişkin yapılan başvuru SPK tarafından onaylandı.

GOODYEAR LASTİKLERİ: 2010-2017 yılları arasında ana ortak GoodYear’a ödenen toplam 199 milyon TL tutarında lisans giderlerinin iade olarak alınacağı açıklandı.

GÜNEŞ SİGORTA: Vakıfbank tarafından 2.40-2.42 TL fiyat aralığından 1.55 milyon adet pay satışı yapılırken, şirket sermayesindeki payı yüzde 56.10’a geriledi.

OYLUM SINAİ YATIRIMLAR: Şirket ile BİM arasındaki anlaşmaya istinaden BİM’den gelen siparişlerin sevkiyatlarının yapıldığı bildirildi.

ÖZBAL ÇELİK BORU: Şirket sermayesinin 20.54 milyon TL’den eş anlı olarak yüzde 86.17 oranında 17.7 milyon TL azaltılıp, yüzde 1.446 oranında 41.08 milyon TL artırılarak 43.92 milyon TL’ye yükseltilmesine karar verildi.

GLOBAL YATIRIM HOLDİNG: Şirketin dolaylı bağlı ortaklığı olan Global Parts Holding’in Vietnam Ha Long Bay>de bulunan Ha-Long International Cruise Portun (Ha Long Uluslararası Yolcu limanı) işletilmesine ilişkin olarak 15 yıllık sözleşme imzalandığı bildirildi. Yolcu sayısının 2019’da 75 bin üzerinde ve 2020 için ise 100 bini aşması bekleniyor.

İŞ GYO: Şirket, Nevşehir’de bulunan 11.409 metrekarelik arsasını 55.7 milyon TL bedelle satışına karar verirken, UFRS’ye göre 21 milyon TL kar oluşması bekleniyor.

KERVANSARAY YATIRIM HOLDİNG: Denizbank ile olan kredi sözleşmesinde yeniden yapılandırma görüşmelerinde 1.95 milyon euro tutarındaki borcun yıllık yüzde 7’lik faiz oranı ile birlikte 54 ay vadede ödenmesi konusunda anlaşmaya varıldığı bildirildi.

NUROL GYO: Şirket sermayesinin 205 milyon TL’den Nurol Holding’e tahsisli olarak, toplam satış hasılatı 360 milyon TL olmak kaydıyla artırılmasına karar verildi.

KAREL ELEKTRONİK: Şirket ile Turkcell arasında daha önce açıklanan İzmir, Antalya, Muğla, Diyarbakır, Erzurum ve Van Bölgelerinde bulunan baz istasyonları ve fiber optik sistemleri altyapı bakım ve kurulumu ile kulelerin bakım işleri için sözleşme görüşmelerinde imzaların atıldığı bildirildi. 39 aylık sözleşme süresince şirketin toplam ciro beklentisi yüzde 69 olarak belirtildi.

MLP SAĞLIK HİZMETLERİ: Şirketin yüzde 80 iştiraki olan Samsun Medikal’in İstanbul Maltepe>de bulunan Özel Mehmet Toprak Hastanesbni devir almak üzere sözleşme imzaladığı bildirildi.

ANADOLU ANONİM TÜRK SİGORTA ŞİRKETİ: Şirketin Ocak-Kasım dönemi prim üretimi yüzde 14.8 artışla 5.71 milyar TL’ye yükseldi.

AVIVASA EMEKLİLİK: Şirketin Ocak-Kasım dönemi prim üretimi yüzde 66.4 artışla 854.6 milyon TL’ye yükseldi.

EGE ENDÜSTRİ: Şirket, haber sitelerinde yer alan çoğunluk hisse satışı ya da stratejik bir yatırım içerisinde olunmadığını açıkladı.

ODAŞ ELEKTRİK: Şirket bağlı ortaklığı olan Çan Kömür ve İnşaat bünyesinde bulunan Çan-2 Santrali’nin geçici faaliyet süresindeki testleri geçerek beş yıl süre ile Çevre İzin ve Lisans Belgesi aldığını bildirdi.

OLMUKSAN INTERNATIONAL PAPER: Şirket sermayesinin 82.1 milyon TL’den yüzde 200.1 oranında bedelli olarak 165 milyon TL artışla 247.1 milyon TL’ye yükseltilmesine ilişkin olarak SPK’ya başvuru yapıldı.

TÜRK PRYSMİAN KABLO: Şirket sermayesinin 141 milyon TL’den yüzde 52.9 oranında bedelli olarak 75 milyon TL artışla 216.73 milyon TL’ye yükseltilmesine ilişkin olarak rüçhan hakkı kullanılmayan 21.515 adet pay 19-20 Aralık’ta Borsa’da satışa sunulacak.

SARAY MATBAACILIK: Şirket sermayesinin 18.3 milyon TL’den yüzde 100 oranında bedelli olarak 18.3 milyon TL artışla 36.6 milyon TL’ye yükseltilmesine karar verildi.

ADANA-ASLAN-ÜNYE-B0LU-MARDİN: OYAK grubuna bağlı Adana Çimento, Ünye Çimento, Bolu Çimento, Mardin Çimento ve Aslan Çimento tek şirket altında birleşmek üzere görüşmelere başladıklarını açıkladı. SPK tebliğine göre hisselerin son 30 günlük ağırlıklı ortalama fiyatlarına göre azınlık ortakların ayrılma hakkı olması bekleniyor. 2018 yılında OYAK Çimento biriminin yüzde 40’ını Taivvan Cement Corporation’a 640 milyon dolara satmıştı.

İdil Taraklı